古くなった家を売却して新しく家を購入する、いわゆる住み替えを考えている人もいるでしょう。家の売却にはさまざまな費用がかかりますし、どのようなスケジュールで進めていくかも考えなければなりません。

また、場合によっては住宅ローンを利用して新しい家を購入したにもかかわらず、住宅ローン控除が利用できないケースもあります。

今回は家を買い替える際の注意点について解説します。これから家の買い替えを考えている人は、ぜひ参考にしてください。

家を買い替える方法は大きく分けて2つある

家を買い替える方法は、買い先行と売り先行の2つがあります。ここでは、それぞれの違いについて解説します。

買い先行

買い先行とは、まず新しく住む家を決め、その後に今まで住んでいた家を売却する方法です。新居の購入にゆっくり時間をかけられるため、自分たちの気に入った家を探せるでしょう。

ただ、今住んでいる家の住宅ローンがまだ残っている場合で、新たに住宅ローンを利用して新居を購入する場合、一時的に二重ローンの状態になるため返済額が家計に負担をかける可能性があります。

買い先行を考えるなら、仮に二重ローンになったとしても払えるだけの資金に余裕がある状態で行いましょう。

売り先行

売り先行とは今住んでいる家を売った後に、新しい家を購入して住む方法です。売り先行のメリットは、家の売却金額を新しい家の購入資金に充てられることです。

ただ、売却後、新居が見つかるまでの間は仮住いが必要です。新居が見つかるまでの時間が長ければ長いほど家賃もかかりますし、引っ越しも2回必要になるため引越し費用も負担になるでしょう。

ただ、今住んでいる家にローンが残っている場合は、売却資金で完済できる可能性があるため、まだ住宅ローンを払い終わっていない人におすすめの方法です。

図表 買い先行と売り先行

家を売却した際に利益が出た場合は譲渡所得として課税対象になる

もし、家を売却したことによって利益が出た場合、その利益は譲渡所得となり所得税および住民税の対象になります。

譲渡所得とは

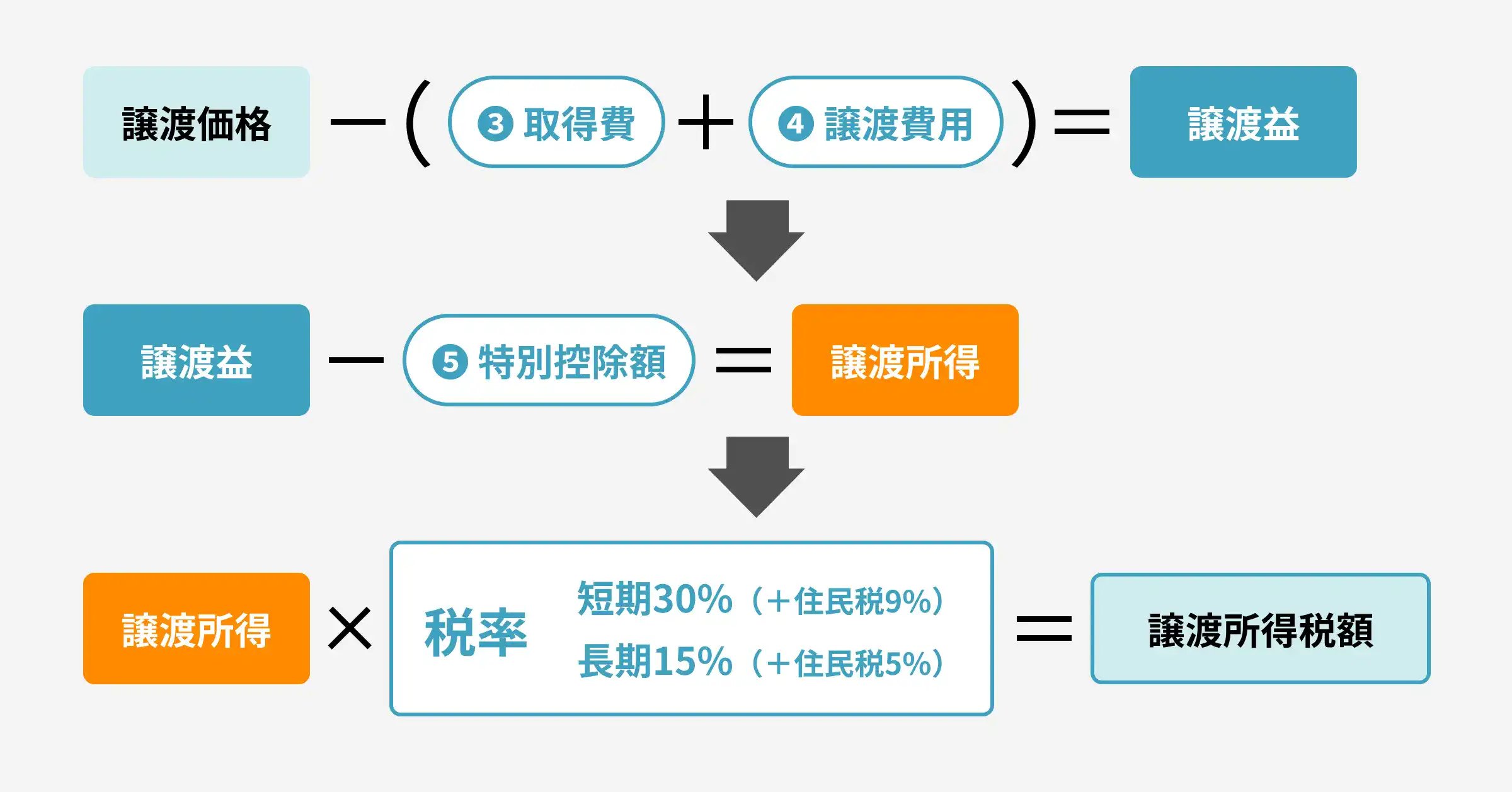

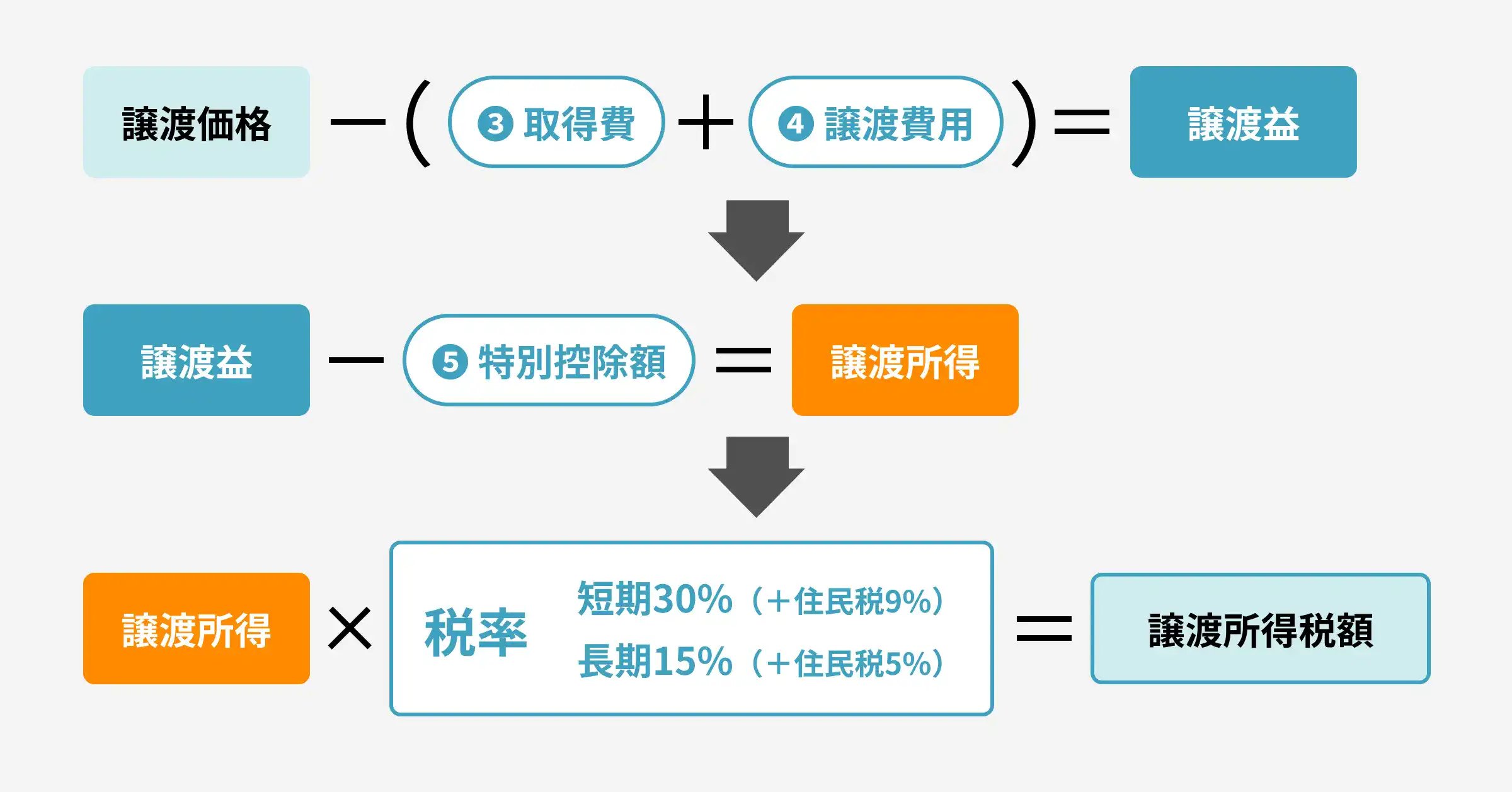

譲渡所得とは、土地や建物を売却した際に得た利益について課税されるもので、最終的な課税所得金額は以下の計算式で求めます。

売却価格-(売却した家の取得費+売却にかかった費用)-特別控除額

譲渡所得にはさまざまな特別控除が用意されており、要件に当てはまる場合はその控除額を差し引くことができます。

ただ、譲渡所得にかかる税率には2種類あることを覚えておきましょう。

譲渡所得は売却した年の1月1日時点での所有期間が5年超か5年以下かで「長期譲渡所得」「短期譲渡所得」に分けられます。そしてそれぞれにかかる税率は以下のとおりです(復興特別所得税は加味していません)。

図表 譲渡所得

買い替えのときに利用できる特例(売却益が出たとき)

買い替えで家を売却した際に得た利益について、利用できる特例には以下のものがあります。

居住用財産用の3000万円特別控除

自分が住んでいる家を売って得た利益については、「長期譲渡所得」および「短期譲渡所得」関係なく、3,000万円の特別控除が利用できます。

利用するための要件は以下のとおりです。

- 自分が住んでいる家を売ったこと

- 売却した年の前年および前々年に「居住用財産用の3,000万円の特例」や「マイホームの譲渡損失についての損益通算および繰越控除の特例」の適用を受けていない

- 売却した年および前年、前々年に「特定のマイホームを買い替えた時の特例」を受けていない

- 売却した家や土地について、収用など他の特別控除を受けていない

- 売却した相手が親子や配偶者など特別な関係でない

など

ちなみに住宅ローン控除は、住み替え先の家に入居した年、その前年もしくは前々年にマイホームを売ったときの特例を受けている場合は、利用できません。

また、住み替え先の家に入居した年の翌年から3年目までのいずれかの年中にマイホームを売ったときの特例を受けている場合も、住宅ローン控除の対象外になります。

特定の居住用財産の買換えの特例

自宅を2023年12月31日までに売却して住み替えたとき、その売却益に対する課税を将来に繰り延べられる特例があります。

ただし、利用する際には以下の要件を満たさなければなりません。

- 自分が住んでいる家を売却する

- 売却した年、その前年、前々年に「3,000万円の特別控除」もしくは「軽減税率の特例」を受けていない

- 売却した家と購入した家がどちらも日本国内にある

- 売却代金が1億円以下である

- 売却時点の所有期間が10年を超えている

- 住み替える家の建物の床面積が50平方メートル以上、土地の面積が500平方メートル以下である

- 自分の家を売った年の前年から翌年までの3年間に住み替える

- 売却した相手が親子など特別な関係でない

など

ちなみに住宅ローン控除は、住み替え先の家に入居した年、その前年もしくは前々年に「特定の居住用財産の買換えの特例」を受けている場合は、利用できません。

また、住み替え先の家に入居した年の翌年から3年目までのいずれかの年中に「特定の居住用財産の買換えの特例」を受けている場合も、住宅ローン控除の対象外です。

マイホームを売ったときの軽減税率の特例

自分が住んでいる家を売却して利益が出た場合でも、一定の要件に当てはまる場合は、長期譲渡所得の税額を軽減してもらえる特例を受けられます。

特例を受けられる要件は以下のとおりです。

- 日本国内にある自宅を売却する

- 売却した年の1月1日時点での所有期間が10年を超えている

- 売却した年の前年および前々年にこの特例を受けていない

- 売却した家について、「マイホームを売ったときの特例」などのほかの特例を受けていない

- 売却した相手が親子など特別な関係ではない

など

ちなみに住宅ローン控除は、住み替え先の家に入居した年、その前年もしくは前々年に「マイホームを売ったときの軽減税率の特例」を受けている場合は、利用できません。

また、住み替え先の家に入居した年の翌年から3年目までのいずれかの年中に「マイホームを売ったときの軽減税率の特例」を受けている場合も、住宅ローン控除の対象外です。

買い替えのときに利用できる特例(損失が出たとき)

自宅を売却するときに必ず利益が出るとは限りません。中には損失がでる場合もあります。

損失がでた場合には以下の特例が用意されています。

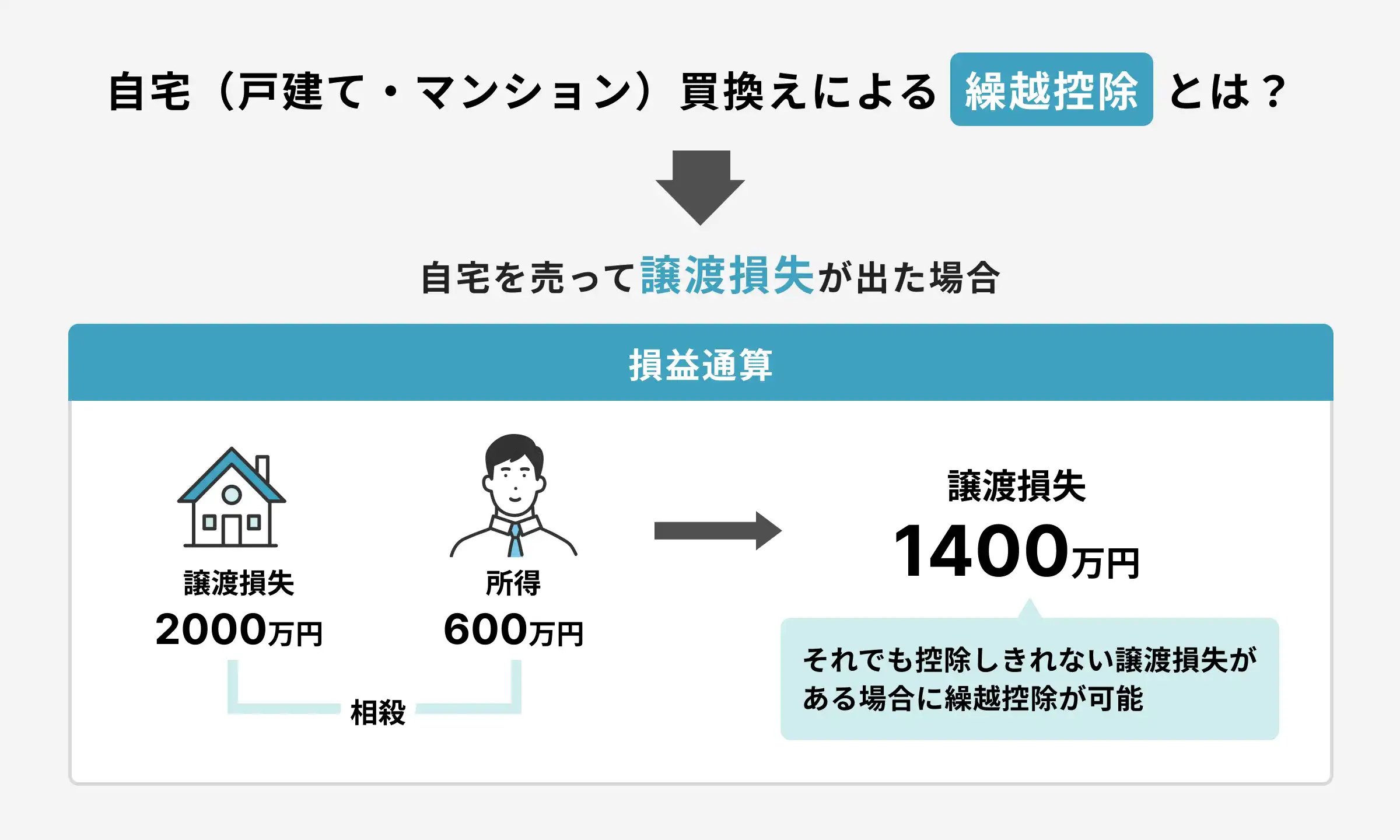

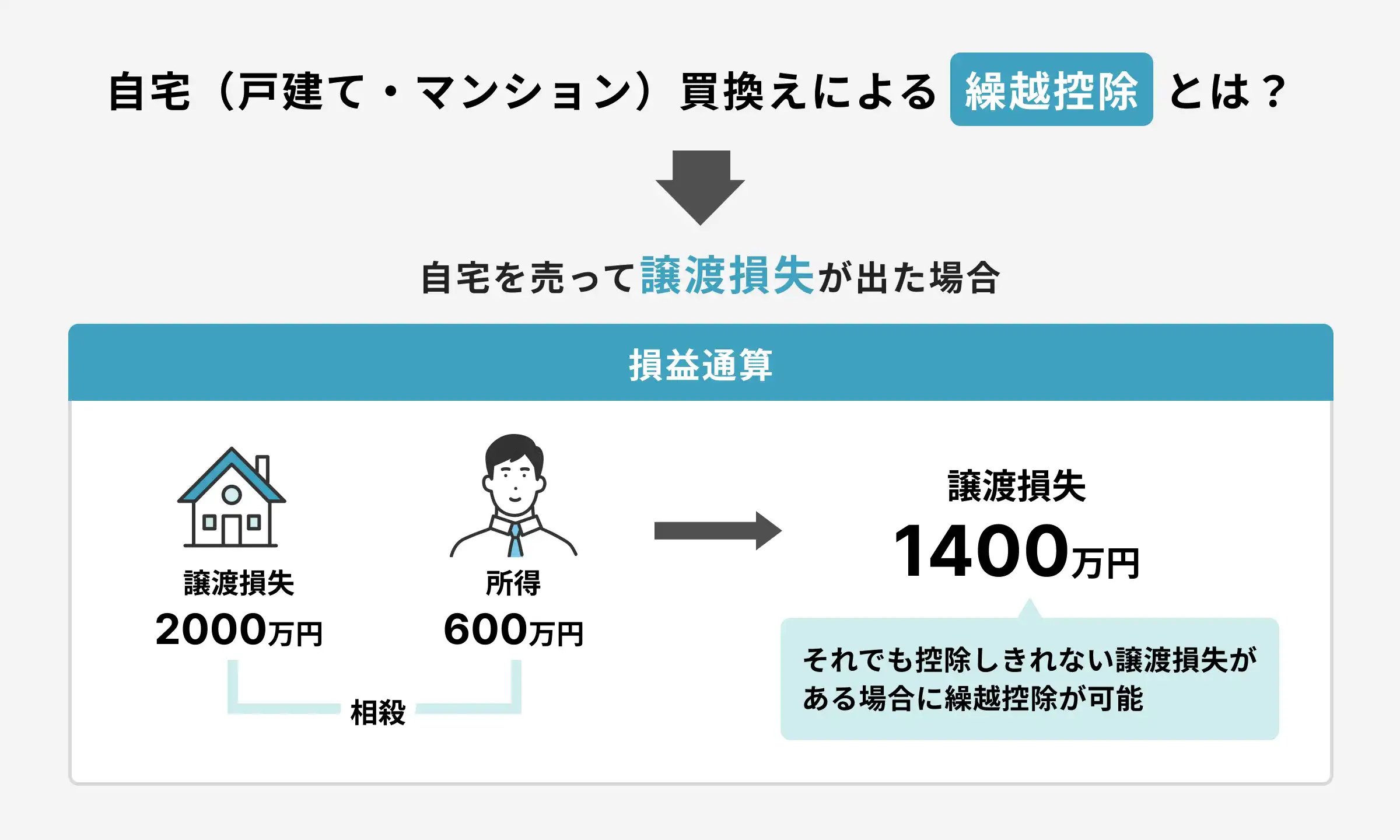

マイホームを買い換えた場合の譲渡損失の損益通算および繰越控除の特例

自宅を売却し、新しい家を購入するにあたって損失がでた場合には、その損失をその年のほかの所得と損益通算できます。また、その年だけで控除しきれなかった場合は譲渡した年の翌年以後3年以内に繰り越して控除できます。

この特例と住宅ローン控除の併用は可能です。

図表 繰越控除とは?

特例を受ける際には住宅ローン控除との併用ができるかどうかをチェック!

住宅を売却した際に出た利益については譲渡所得となり、場合によっては納税額が高額になる可能性があります。そのため、売却益についてはさまざまな特例が用意されています。

しかし、そのほとんどが住宅ローン控除との併用ができない点に注意が必要です。

ただし、「居住用財産を譲渡した場合の3,000万円の特別控除の特例」と「軽減税率の特例」は併用可能です。

買い替えの際には新しい家の購入費用もかかるため、できるだけ特例を受けたいと思うでしょう。ただし、それらを使うことによって住宅ローン控除が利用できなくなることから、特例を使った場合と住宅ローン控除が適用された場合の減税額を比較して最終的に特例を使うかどうかを判断しましょう。

買い替えによって損失が出た場合は、住宅ローン控除が利用できますので、安心してください。

.jpg)