「相続税」と聞くと、「将来の自分にも関係はありそうだけど、難しくて面倒なこと」と考えている人が多いと思います。

特に不動産は高額で大きな相続資産になる場合が多く、その価値を評価する手法もたくさんあります。また評価額の算出も複雑なので、不動産相続は面倒なことというイメージが強いかもしれません。

まずは相続について基本的な仕組みを整理して理解を深めたうえで、不動産の相続税対策に有効な手法をみていきましょう。

相続税がかかるケースは、わずか10%未満

相続税は、すべての人に課税されるわけではありません。相続が発生した時点で、亡くなった方の資産(現金や不動産など)の総額が「基礎控除額」を超えることにより、相続税を納税する義務が生じます。

現在、相続税が課税される方の割合は、全国平均で9.6%(国税庁HP・相続税の申告事績概要)。つまり100人亡くなれば9.6人が相続税の納税対象となるということです。

10年ほど前までは課税割合は4%ほどであり、相続税がかかるのはお金持ちだけ、というイメージでした。しかし、この「基礎控除額」の制度改正が行われたことで、今では富裕層でなくとも相続税の心配が必要なケースが増えてきました。

相続税の基礎控除額はどう決まる?

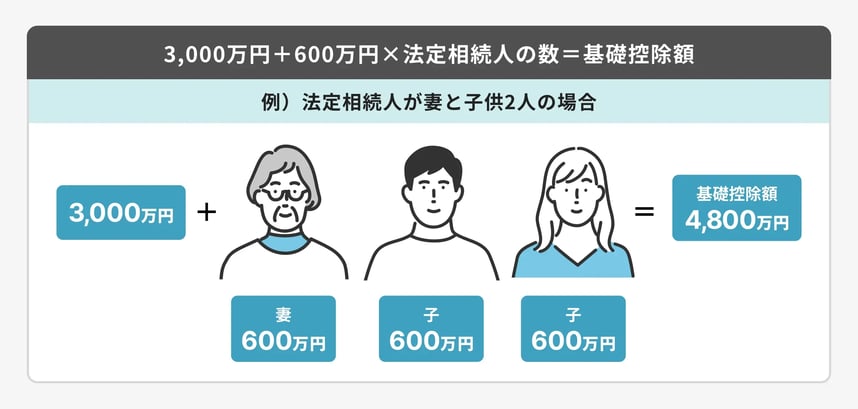

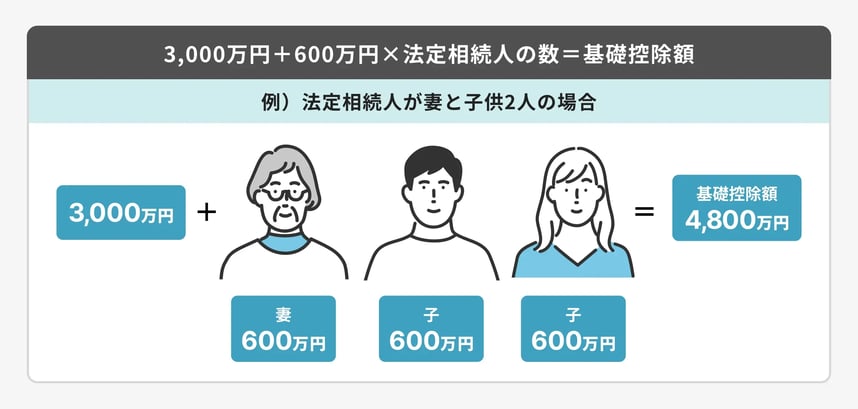

では、相続税の基礎控除額はどう計算するのでしょうか。基礎控除額の計算式は以下のとおりです。

- 相続税の基礎控除額=3,000万円+(600万円×法定相続人の数)

例えば、4人家族(夫、妻、子供2人)のケースで考えてみましょう。夫が亡くなった場合、法定相続人は妻と子供2人の3人となり、この相続における基礎控除額は4,800万円となります。

図表 相続税の基礎控除額

夫が亡くなり、その遺産額が基礎控除額である4,800万円を超えるときは、相続税の申告が必要となります。ちなみに、子が3人であれば基礎控除額は5,400万円(3,000+600×4)です。

つまり、相続時の資産額が基礎控除内に収まれば、相続税は発生しません。実際ほとんどのケースではこの基礎控除の範囲内であり、亡くなった人のうち相続税申告が必要なケースは10%にも満たないのが実状です。

相続税が非課税となる大きな要素に配偶者の税額軽減がありますが、ここでは省略します。

図表 相続税申告の要・不要

不動産の相続税の計算方法は、現金と異なる

自分が相続人になるときにまずチェックすべきことは、その資産総額の中に不動産がどの程度含まれているかということです。

個人が相続する資産は、不動産(土地・建物)と金融資産(現預金・株や国債などの有価証券)の大きく2つに分けられ、相続税の計算方法に大きな違いがあります。

不動産は「相続税の評価額が変化する」ことに注意

現金(預貯金)などの金融資産の評価額は、100%額面通りです。1億円であればそのまま1億円の資産として相続税を計算します。株なども、株価そのものが評価額です。それに対して不動産は、物件の条件により相続税の評価額が変化します。

例えば、以下のように実際の取引額と評価額には大きな差が出てきます。

- 住宅やマンションを相続した場合、1億円で取引されている物件でも、8,000万円ほどでしか相続税の評価額としてカウントされません。

- 賃貸アパートを相続した場合、1億円で取引されている物件でも、6,000万円ほどでしか相続税の評価額としてカウントされません。

- 自分が亡くなった親と一緒に住んでいた自宅を相続した場合、1億円で取引されていても、2,000万円ほどでしか相続税の評価額としてカウントされません。

どうして、そんなことになるのでしょうか。ここに不動産の相続の重要なポイントがあります。

不動産は「一物四価」とよく言われます。土地というひとつの同じモノであっても4つの価格がある、ということです。家電製品なども、定価・オープン価格・希望小売価格など複数の価格がありますね。

不動産には「実勢価格(時価)」「路線価」「公示価格」「固定資産税評価額」など、同じ土地なのに金額も決定者もバラバラの価格があるのです。

相続税の評価額が変化する条件とは?

先ほどの①の例について説明します。不動産の相続税を計算する場合は、「路線価」という道路に面した土地ごとに国税庁が決めた数値を使います(一部地域では「倍率方式」を使います)。

この路線価の数値は、実際に不動産市場で取引される価格と比べ、平均として20%ほど低い数値になっています。そのために、①の例のように1億円で買った土地でも相続税を計算する際の評価では8,000万円ほどという計算になります。

また、②の例のように賃貸アパートや賃貸しているマンションを相続したケースでは、別の特例があります。

アパートなどは、賃貸のメリットでもある入居者の居住権が法律で手厚く保護されています。したがって、不動産所有者が物件を自由に利用する権利が限られることになります。

そのため、さらに低い評価額で計算され、実際に取引される価格の50~70%程度で計算するという特例になっています。これは「貸家建付地」や「貸家」の評価減という仕組みですが、少し専門的になるのでここでは省略します。

➂の例のような自宅については、①に加えてさらに一定の要件を満たす場合は、評価額を80%も減らして計算する「小規模宅地等の特例」があります。

残された家族にとって亡くなった人と住んでいた自宅は、生活の基盤を維持するための大切な財産です。これを実際の取引価格で計算すると相続税が高額になり、納税のために売却せざるを得ないという事態にもなります。そのため、相続税の負担を軽減することで、残された家族がその家に住み続けられるようにする制度とも言えます。

「自宅」という大切な不動産を守るために

この記事のタイトルでもある「不動産を相続するときの注意点」は、まさにこの評価額を80%も減らす小規模宅地等の特例について、適用される条件を正確に知っておくことです。

特に2018年の税制改正では、その条件が厳格化されています。個人の相続税対策としては最も有効なポイントなので、後編ではこの点を深堀りして解説します。

また、基本的なことですが、相続する資産のうち金融資産と不動産では相続税の計算方法がまったく違うということもしっかり理解しておきましょう。不動産を活用した相続税対策という手法もこの点を利用した考え方です。

あなたが数十年後に亡くなるときに、富裕層になっているかもしれません。その時のために不動産を活用して相続税を減らす方法もありますので、これも後編で詳しく解説します。知っておいて損はありません。相続税対策には逆に不動産が役に立つということです。

さらに、諸外国と比較するなかで、この相続税という仕組み自体が将来どうなっていくのかについても考えてみたいと思います。

.jpg)