相続税に関して、不動産は特に相続トラブルの原因になりやすくやっかいなものという印象を持っている人も多いでしょう。

確かに、不動産は現金とは異なり相続人同士で容易に分けることができないため、争族の原因となりがちです。相続が発生してからでは、相続税対策は何もできません。相続発生時の財産で判断されるからです。

その時になって後悔しないために、相続税への理解を深め、早いうちから対応策を検討しておくことをおすすめします。

相続税の基本的な仕組みを解説した前編に続き、後編では不動産の相続税対策に有効な手法についてみていきましょう。

相続税を非課税にしてくれるような特例がある

不動産の相続については、その計算ルールが複雑でわかりづらいかと思います。ただひとつだけイメージしておいてほしいのは、不動産の場合は現金資産と比較して、その評価額を小さく計算することができるということです。

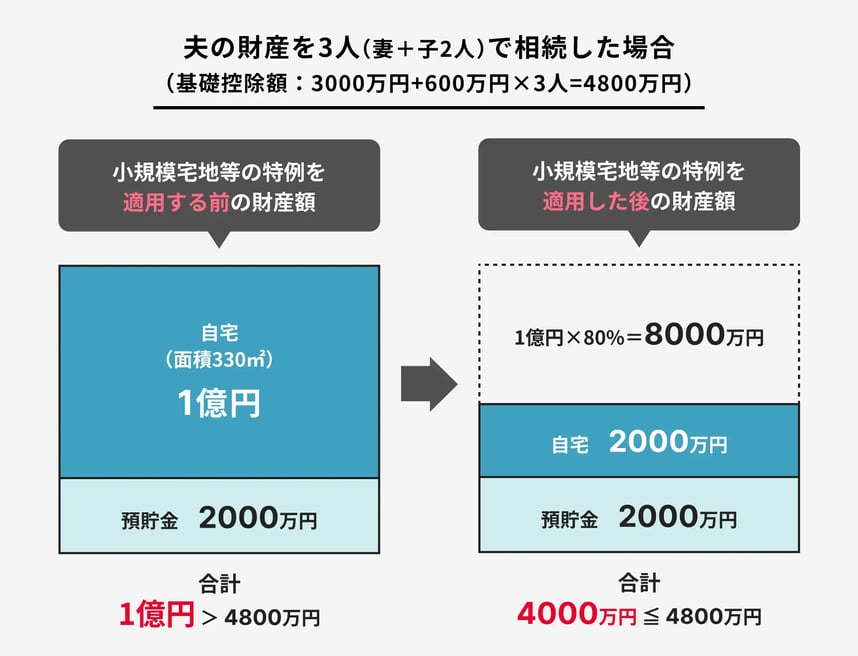

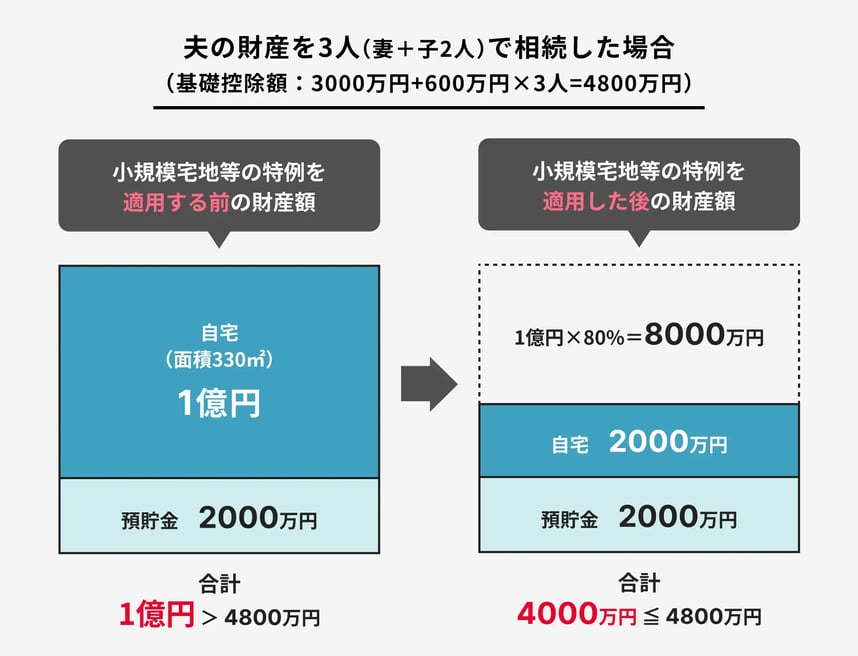

なかでも、個人の庶民的な自宅相続においては、前編でお伝えした「小規模宅地等の特例」により相続税の評価額が80%も減額されるという強力な効果があります。

この減額が使えれば、ほとんどのケースが「基礎控除の範囲内」に収まりますので、相続税が課税されるかどうかということに大きく影響してきます。

「小規模宅地等の特例」とは

この特例は「小規模」という名の通り、使える土地面積に限度があります。限度面積は330㎡(約100坪)であり、その部分までが80%減額されます。一般的な宅地であれば、ほとんどその範囲内の面積に収まるでしょう。

ちなみに国税庁の公開情報によると、年間の相続税申告数のうち、約60%もの多くの人がこの「小規模宅地等の特例」を使っています。

図表 小規模宅地等の特例

小規模宅地等の特例を受けるには?「家なき子特例」もある

では、小規模宅地等の特例の適用条件と注意するべきことをみていきましょう。今回は自宅の「特定居住用宅地等」の部分に絞って解説していきます。

- 配偶者:配偶者は無条件で特例を受けることができます。

- 同居親族:亡くなった方と同居していた親族で、この場合の同居とは実際の生活拠点が同じであることです。相続開始から10カ月間はその土地を所有して住み続けることが条件です。

- 同居以外の親族:相続が発生した時に、進学や転勤などでたまたま同居していなくて特例が適用できないと不公平なので、次の条件に当てはまればこの特例が使えます。

- 配偶者、同居親族の相続人がいない

- 相続開始前3年以内に自分または配偶者の所有する家に住んだことがない

- 相続開始から10ヵ月所有している

この特例は、3年以上借家暮らしをしている親族を対象にしていることから「家なき子特例」と呼ばれています。

ポイントは②「同居親族」の条件です。これには同居期間の制約はないので、亡くなる1週間前から同居しても特例は適用されます。

ただし、住民票を一緒にしていただけでは足りず、実際に同居して暮らしていた事実が必要です。この点については税務署がきちんと調査するようですから、同居を装って適用を受けることはできません。

また注意すべき点としては、基礎控除額を超える場合には、相続税申告書を提出して初めてこの特例を受けられます。ここでは省略しますが、申告に際し多数の添付書類も必要になります。必要に応じて専門の税理士等へのご相談をおすすめします。

ちなみに、マンションの相続時にもこの特例は使えます。

不動産を活用した「相続税対策」とは

富裕層がどうやって相続税を節税しようか考えるときの決め手は、いかにして財産総額となる評価額を減らすかという点にかかっています。

その場合「不動産を活用した相続税対策」が効果的な節税となると言われています。では、具体的にどのような事前対策の手法があるのでしょうか。

アパートなど賃貸物件を建てる、あるいは収益物件を購入する

更地のままではなく、その土地に賃貸建物を建ててから相続した方が、財産としての評価を半分程度まで大きく減らせます。上記で説明した「小規模宅地等の特例」も、事業用としての条件を満たせば、アパートなどの建築地にも適用されます。

さらに建築費用についても、そのまま現金で相続するよりも、建物に組み替えて相続するほうが評価額を下げる効果があります。

借入金(ローン)で不動産を購入する

不動産は担保価値がありますから、ローンを利用できます。相続の発生時に借入金が残っていれば、そのローン残高が相続資産からマイナスされますので、財産全体から相殺されて評価額を下げることができます。

例えば、1億円のローンで、1億円の賃貸物件を取得。相続が発生しその物件の評価額が6000万円だった場合、4000万円が債務控除分として他の財産からマイナスされ、相続税を減らす効果があります。

不動産の事業を法人化する

相続税は累進課税ですから、財産が多いほど高額になります。そのため個人が株式会社などの法人を設立し、そちらへ財産を移すことで個人財産を減らす方法があります。賃貸物件などの不動産が法人所有になるため、相続財産を大幅に圧縮する効果があります。

妻や子などの相続人を役員や株主にして、所得の分配をはかることもできます。

このように不動産をうまく使って相続税の対策をすることができますが、無理なローンなどは諸刃の剣となります。また相続後3年以内に売却した場合などは、あからさまな相続税対策として税務署が認めないケースもありますので、注意が必要です。

図表 不動産を相続税対策に活用する方法

今ある制度を理解して、早めの相続税対策を

相続税が世界でいちばん高い国はどこだと思いますか。答えは日本です。

高福祉国イギリスもほぼ同水準で、税負担が重いことをビートルズも歌にして嘆いていました。それでも、10億円以上の財産がある超富裕層などに対しては、日本が断トツで世界一相続税が高い国です。

相続税それ自体がない国は、オーストラリア、シンガポール、カナダ、中国、インドなどたくさんあります。アメリカでは遺産税と言いますが、基礎控除額が15億円以上ありますから一般の人には縁がありません。

これでは日本の富裕層は、資産を相続税のない国へ移動させたいと考えて資産フライトの雪崩が起きてしまいます。海外へ資産を移動して日本の相続税を逃れることができるのは、「日本に相続財産がない」「相続人や故人が相続開始10年以内に日本に居住していない」という条件をクリアした場合のみです。

いまの相続税のような制度が続くと、日本の評価や信用力が相対的に低下しかねません。不動産の評価や特例について小手先だけで改正を重ねるのではなく、抜本的な制度改革が求められる日は遠くないと思っています。

私たちは、この相続税が極端に高い国・日本に住んでいます。今回ご紹介したような使える制度の知識をしっかりと持ち、いざというときに困らないように早めの対策を進めておきましょう。