証券会社選びをどう行うか?使い勝手の良さ、手数料の安さなどで選ぶ方もいることでしょう。

もう一つ、忘れてはならない視点として、中長期投資を考えたときに積立ができるかどうかも考える必要があります。

その積立において、クレカが利用できるかどうか?こうした視点で証券会社選びを行うことも実は検討に値します。

そこで、今回は証券会社をクレカで選ぶ方法について解説していきます。クレカから選ぶことで、中長期的投資がさらにお得となる仕組みを覚えましょう。

証券会社をクレカで選ぶ方法

証券会社をクレカで選ぶ方法とは、「クレカを利用して投資が行えるかどうか」という視点から証券会社を選択する方法です。

インターネット証券を中心に、クレジットカードを利用して投資資金を支払うことができる仕組みが拡充されてきています。このクレカを利用した投資で、もっとも主要といえる投資手法がクレカ積立です。

いったいどのような仕組みなのでしょうか?前編では、クレカ積立の仕組みとそのメリットに焦点を当てて解説していきます。

クレカ積立とは?

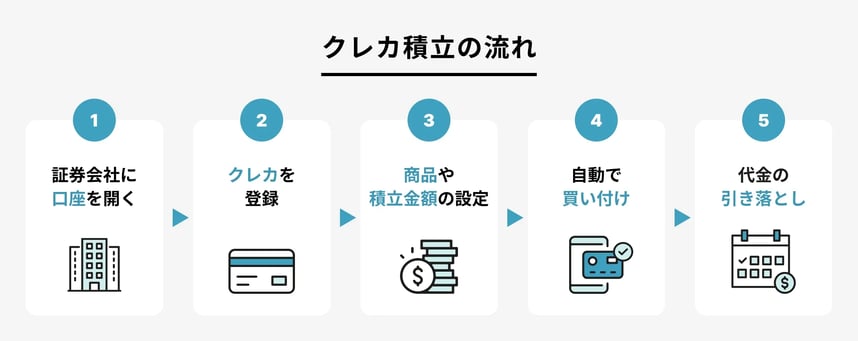

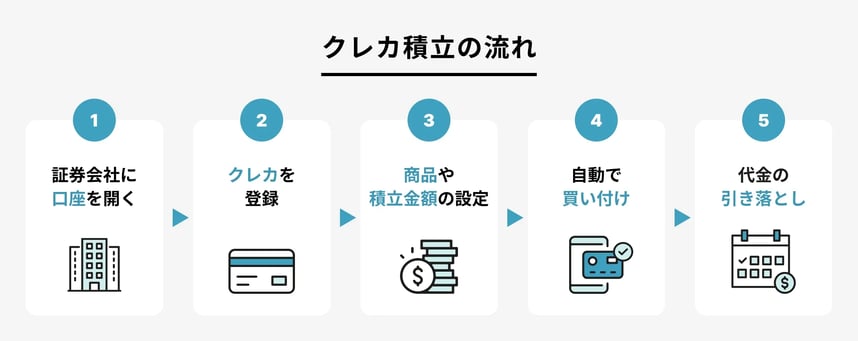

クレカ積立とは、クレジットカードを利用して毎月コツコツと積立投資を行う方法です。

一度設定すれば、あとは自動的にクレジットカードでの支払いを行うことで積立投資ができるため、いちいち口座に入金しなければならないといった手間を省くことができます。

クレカ積立が可能な金融商品とは?

クレカ積立が可能な金融商品には、どのようなものがあるのでしょうか?一般的には、投資信託の購入においてクレカ積立が可能です。

投資信託とは、投資家が資金を出し合い、その資金をもとにプロが運用する金融商品です。複数の銘柄に分散して投資ができ、1万円程度から購入ができるため、投資初心者から気軽に運用を開始できます。海外への投資としても活用できます。

この投資信託を定期的に積立投資を行う際に、クレカが利用できるのです。特定口座、一般口座のほか、NISA口座でも利用可能です。

図表 投資信託とは

クレカ積立を行うメリットとは?

では、クレカ積立を行うメリットにはどのようなものがあるのでしょうか?3つのポイントをご紹介していきます。

ポイントが貯められる、ポイントで投資ができる

クレカ積立が他の積立投資よりも優れているのは、何といってもクレジットカードのポイント還元によりポイントを貯めることができる点です。

証券会社によっては、クレカ積立が可能なクレジットカードを限定している場合があります。どのクレジットカードを利用するかによってポイントの還元率が異なるため、クレジットカード選びも重要です。還元率の高いクレカほど、また積立額が大きいほどポイントは貯まります。

クレカ積立の良いところは、継続してコツコツ行うため、ポイントも継続して受け取ることができる点。ポイントをクレカの支払代金に充てたり、商品券などの受け取りにも活用できたりします。貯めたポイントを投資にまわすことができる証券会社もあります。

少額から始めることが可能

証券会社によっては、クレカ積立を毎月100円から、毎月1000円からなど少額から可能としています。

まずは毎月確実に投資できる金額から始めるのも良いですし、NISA制度であれば毎月10万円ずつ積立投資で利用して、年間120万円の積立投資枠を埋めることも可能です。無理をしてNISA口座の年間枠をすべて使う必要はありませんので、毎月数千円や数万円をコツコツ投資していく際にクレカ積立を利用しても構いません。

なお、クレカ積立では毎月の積立は10万円が上限となっています。金融機関によっても上限額は異なりますが、原則として最大でも毎月10万円までしか利用できません。

上限額を超える額で投資したい場合には、上限を超えた部分は銀行入金を行うなど他の方法で入金する必要がありますので注意しておきましょう。

手続きが簡単、管理も簡単

「クレカ積立の設定が面倒そう」と思う方もいるでしょう。確かに、最初にどんな投資信託を買うのか、毎月いくら買うかを設定するのが面倒と感じるかもしれません。

しかしながら、一度決めればあとは毎月自動的に購入が可能となります。お金が貯められない方も自動的に購入できる仕組みを活用すれば、強制的に投資が可能となります。

最初の投資信託選びは慎重に行うべきですが、その後は半年や一年に一回など見直しのタイミングを設けることで運用状況の再確認を行えばよい流れとなります。手続きはそう難しくはありません。

継続してコツコツ買っていくスタイルなので、取引自体もシンプルです。証券会社の口座をチェックするだけで状況確認ができ、管理も簡単です。

図表 クレカ積立の流れ

クレカ積立のポイント還元率は?

クレカ積立のメリットをご紹介していきましたが、気になるのがクレカ積立のポイント還元率ですよね。どのぐらいのポイントを得ることができるのか、インターネット証券5社をもとに以下で比較していきます。

インターネット証券会社ごとの比較

まずは以下の表をご確認ください。インターネット証券5社を確認してみると、毎月のクレカ積立額、ポイント還元率、利用できるクレジットカードが異なることがわかります。

図表 インターネット証券会社ごとの比較

※1 2024年10月買付分まで。2024年11月買付分からはクレジットカードの種類によって0.0%~3.0%となる(年間最大ポイント付与数設定あり)。

※2 dカード積立開始記念により、2024年7月5日から9月30日まで、一定の条件を満たすことで最大5%のdポイントが還元される。

特に大きな違いとなるのが、ポイントの還元率です。

例えばSBI証券の場合、三井住友カード プラチナプリファード、Olive フレキシブルペイプラチナプリファードを利用してクレカ積立を行うと、2024年10月買付分までは5.0%(2024年11月分からは3.0%)のポイントが付与されます。

三井住友カード( NL )、Olive フレキシブルペイによるクレカ積立の場合には、2024年10月買付分までは0.5%(2024年11月分からは年間カード利用額が10万円以上であれば0.5%、10万円未満は0.0%)のポイントが付与されます。

このように、利用カードや利用金額によって受け取れるポイントが異なりますので、注意が必要です。ポイント還元率だけではなく、どのクレジットカードでクレカ積立を行うかも真剣に考えなければなりません。

SBI証券や楽天証券などでは、一般カードよりもゴールドなど上のクラスのカードの方がポイント還元率は高くなります。一方、マネックス証券ではカードによる積立金額により受け取れるポイントが異なります。tsumiki証券では積立期間が長くなるほど受け取れるポイントが多くなる仕組みを採用しています。

もらったポイントを投資にまわして複利効果を得よう

積立投資設定の際にはポイント還元率に目が行きがちですが、実際に受け取ったポイントをどう使うかもあらかじめ検討しておく必要があります。

筆者のおすすめは、ポイントも投資にまわすこと。受け取ったポイントを投資信託の購入や株式の購入に充てることで、さらに資産を増やしていく複利効果を享受するスタイルが良いと考えます。

もちろん、もらったポイントをもとにショッピングなどに活用するのでも良いですが、しっかり資産を構築したい方はポイントも資産運用に使うことをおすすめします。

以上、クレカ積立の仕組み、メリット、ポイントについて解説してきました。後編では、クレカ積立のデメリット、注意点を解説し、最終的にクレカ積立から見てどのような証券会社を選ぶべきかその基準を解説していきます。

.jpg)