住宅は大きなお買い物といいますが、「最終的な家のお値段」に大きな影響を与えるのが、住宅ローンの利息額です。支払う利息額は借入金額に金利をかけ算して計算されます。したがって、借入金額と金利が低いほど支払う利息額を減らせることが期待されますが、金利タイプは3つあり、それぞれしくみが異なるため、最終的な利息負担額は一概に比較できません。各金利タイプの違いやメリット・デメリットなど、選ぶときに知っておきたいポイントについてわかりやすく解説していきます。

住宅ローンにおける3つの金利タイプごとの違いは?

住宅ローンに適用される金利は大きく3つの種類にわけることができます。金利タイプごとの基本的な内容と違いは以下のとおりです。

全期間固定金利型

借入当初から完済まで適用される金利があらかじめ約束されている住宅ローンです。長期間金利を固定するため、一般的に金利水準は高めとなりますが、金利は変動するため、返済期間中の金利動向によっては他のタイプのものよりも総返済額が少なくなる可能性があります。なお、全期間固定金利型には、以下のとおり2つの種類があります。

全期間一律型は借入期間中ずっと同じ金利であるのに対し、段階金利型は例えば5年や10年など、所定の期間経過後に金利が引き上げられます。全期間一律型の代表的なものとして「フラット35」があります。

固定金利期間選択型

変動金利型をベースとし、特約により当初から一定期間の金利を約束する住宅ローンです。金利が固定される期間はさまざまで、2年、3年、5年、7年、10年、15年、20年、25年などがありますが、ラインナップは商品ごとに異なります。固定金利期間終了後は、基本的に変動金利型となりますが、手続きをすれば再び固定金利期間選択型を選べるものも多くあります。

変動金利型

借入期間中、年に2回、半年ごとに基準金利が見直され変動する住宅ローンです。金利水準は低めで、途中で固定金利期間選択型に切り替えることができますが、選択できる固定金利期間は商品ごとに異なります。基準金利が上がると毎月返済額は増加します。

急激に増加しないよう、適用金利が変動しても返済額は5年間一定とする「5年ルール」や、適用金利の上昇により毎月返済額が増額する場合も毎月返済額の上限を見直し前の返済額の1.25倍とする「125%ルール」が設けられているのが一般的です。

金利タイプ別のメリット・デメリットは?

それぞれの金利タイプにはメリットやデメリットがあります。詳しくみていきましょう。

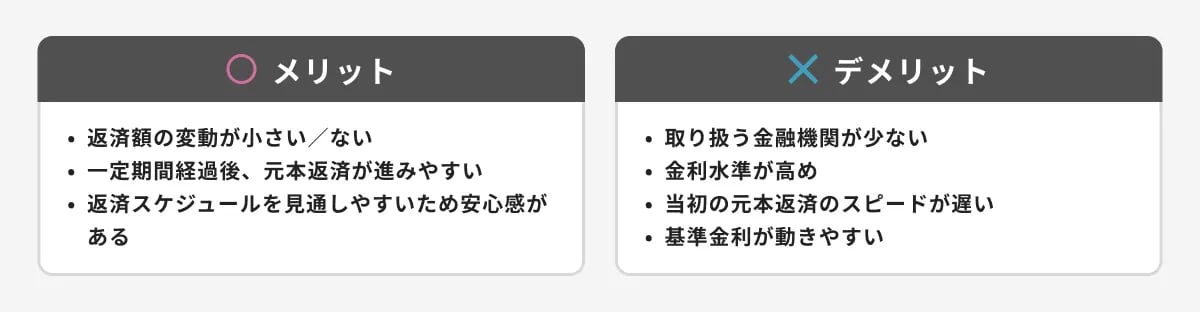

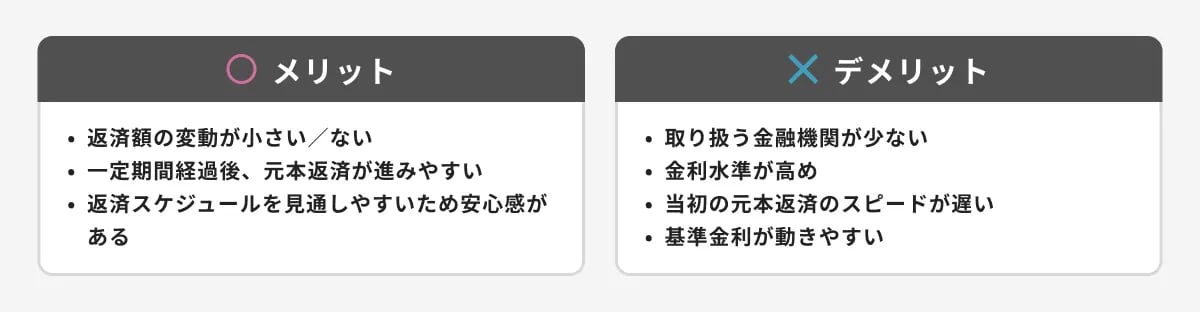

全期間固定金利型

長期間金利を固定する全期間固定金利型は、金利上昇をふまえると提供する金融機関にとってリスクがありコストもかかります。そのため、取り扱う金融機関は少なく、金利水準は高めの水準です。

金利が高いと利息負担が大きくなるため、元利均等返済の場合は、特に取得当初の元本の減りが遅くなります。なお、一定期間を経れば元本返済は進みやすくなります。毎月返済額を一定とすることができるため、返済スケジュールを見通しやすく安心感をもつことができるでしょう。

基準金利は毎月見直されており、変動金利型よりも金利の動向を敏感に反映し動きやすい性格があります。どの時点の金利が適用されるのかは、住宅ローン商品によって異なります。あらかじめ確認しておくことが大切です。

筆者作成

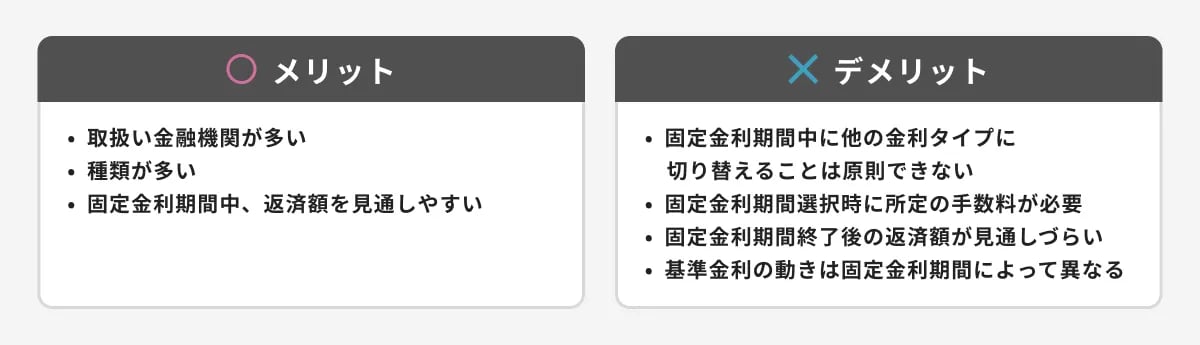

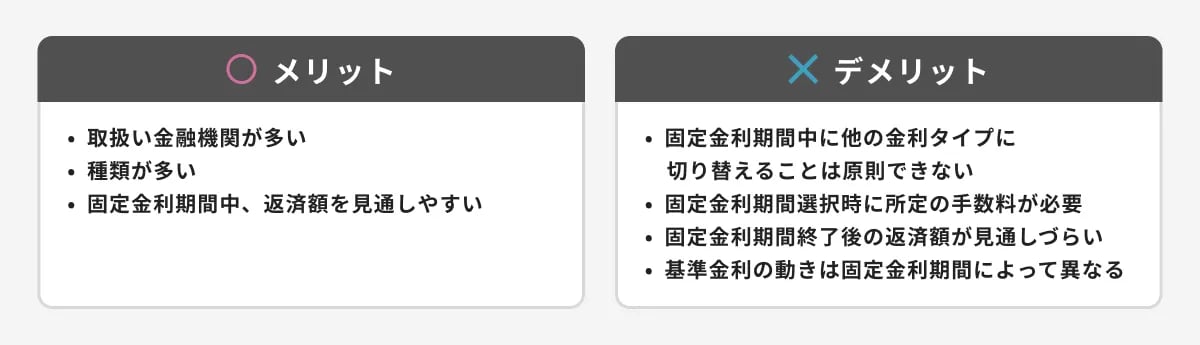

固定金利期間選択型

取扱い金融機関が多く種類も多いため、比較検討がしやすいです。固定金利期間中の金利は固定されるため、固定金利期間中は返済額が見通すことができ、安心感をもつことができるでしょう。

ただし、仕組みは複雑です。例えば、固定金利期間終了後、手続きをすれば再び固定金利期間を選択できるものは多いですが、選択できる固定金利期間は商品ごとに異なりますし、所定の手数料がかかる可能性があります。また固定金利期間終了後の金利は、その時点の金利水準と当初の優遇金利の適用スケジュールにもとづいて決定されます。市場金利が大きくあがっている場合や、金利引き下げ幅が途中で小さくなるプランになっている場合などは、毎月返済額が大きく増える可能性があるでしょう。

固定金利期間によって基準金利の動き方も違います。契約前には内容をしっかりと理解するように心がけましょう。なお、固定金利期間選択型は変動金利型をベースとしながら、特定の期間金利を固定する約束をするものです。そのため、固定金利期間中は途中で金利タイプを変更することはできません。

筆者作成

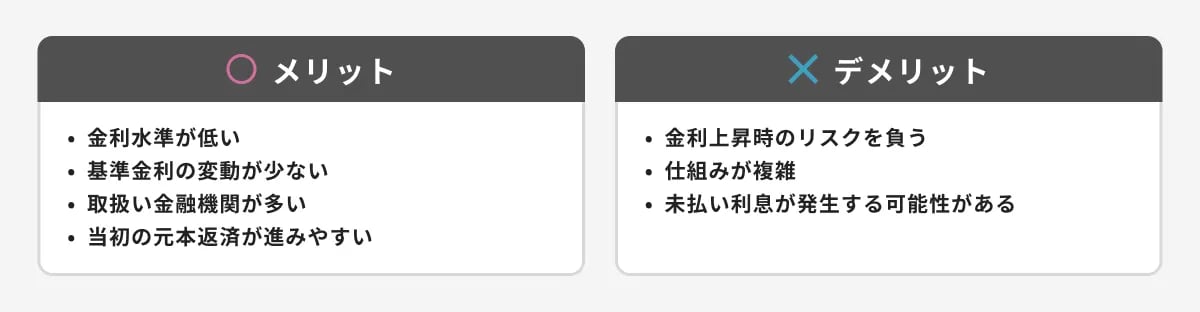

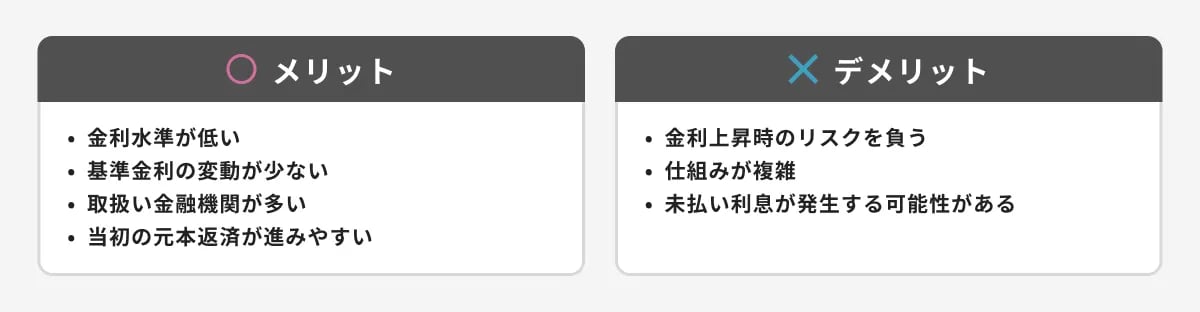

変動金利型

金利水準が低く基準金利の動きも少ないため、特に利息負担額が大きくなりがちな返済当初の利息負担を減らすことができます。返済当初の元本返済が進みやすいでしょう。ただし、金利上昇時のリスクを債務者が負う仕組みのため、金利上昇が続く局面では利息の支払いがかさむ可能性があります。

特に5年ルールが適用されると、金利上昇が続いていく局面では適用金利が上がり支払い利息が増えていくにも関わらず、毎月返済額への反映が5年間見送られます。そのため、元本返済が思うように進まず、未払い利息が発生する可能性があるでしょう。

取扱い金融機関が多いため、比較検討しやすいですが、仕組みは複雑です。最近は125%ルールや5年ルールがないものも出てきています。契約前には商品概要説明書などをよく読み、内容を理解することを心がけましょう。

筆者作成

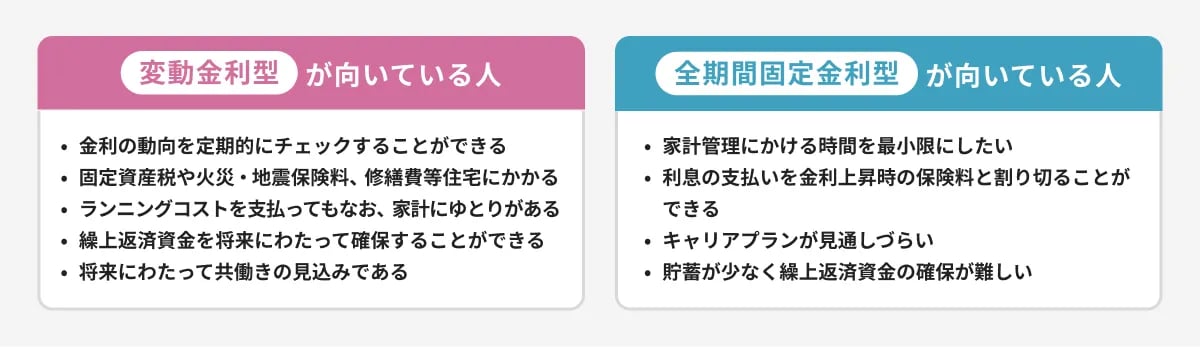

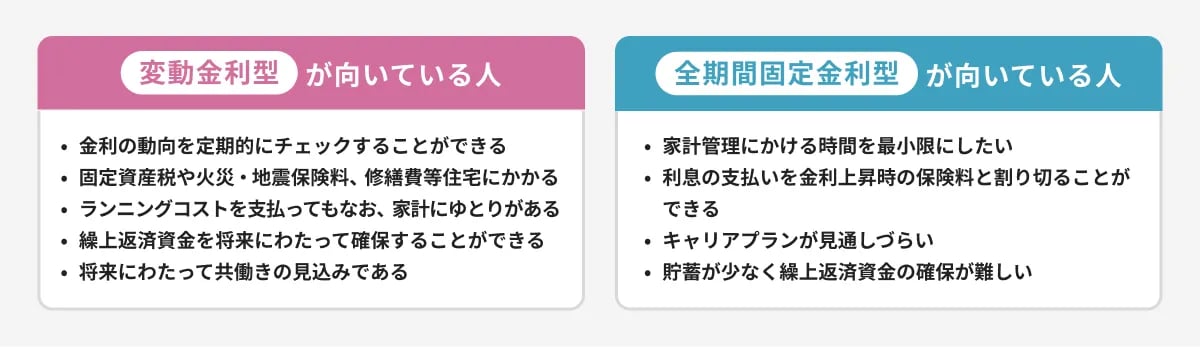

全期間固定金利型/変動金利型が向いているのはどんな人?

金利の動向と金利タイプにより最終的な家の値段は変わってきますから、やはり望ましいのは低い金利で借りられることでしょう。しかし、前述のとおり金利タイプごとに性格が違いますから、ご自身の考え方や家計にあったものを選ぶことが大切です。全期間固定金利型と変動金利型、それぞれに向いている方の特徴には以下のようなものがあります。

筆者作成

ライフプラン全体からみた住宅取得計画を

住宅ローンの返済は長く続くため、どのような金利タイプがご自身にあっているのかを判断するためには、ライフプランを作成し、長期にわたって住宅ローンの返済の見通しを確認することが大切です。固定金利型を選択したり、返済額の増額をふまえると家計の見通しが厳しくなる、という場合は借りすぎサインが点灯していると考えましょう。借入額を減額したり取得時期を見直したり、なんらかの対応が必要です。住宅ローンは借り換えもできますが、一度契約した住宅ローンを借り換えるのは容易ではありません。契約前に時間を取り、比較検討をした上でご自身にあったものを選ぶことを心がけましょう。