新NISA「成長投資枠」と「つみたて投資枠」違いは3つ

まずは新NISA制度について詳しく確認していきましょう。

新NISAは18歳以上であれば利用することができ、非課税保有期間は無期限となっています。老後への不安が叫ばれる昨今ですが、新NISA制度は恒久化されたため、人生において長期間に渡る資産形成が可能になったといえるでしょう。

出所:金融庁「新しいNISA」を元に編集部作成

新NISAには成長投資枠とつみたて投資枠がありますが、違いは「投資方法」「投資対象商品」「年間投資枠」の3つです。

新NISAの「成長投資枠」では上場株式・投資信託などに対して、年間240万円まで運用できます。運用方法には「一括投資」と「積立投資」があり、一部除外される商品はあるものの投資対象商品の種類も多く、自由度が高いのが特徴です。

一方の「つみたて投資枠」は、金融庁が指定した長期の積立・分散投資に適した一定の投資信託に対して、年間120万円まで「積立投資」をすることができます。

成長投資枠に比べると、つみたて投資枠は投資方法や投資対象商品が限定されています。ただし、つみたて投資枠は少額からの長期・積立・分散投資を支援するための非課税制度ですので、投資初心者の方にとってはじめやすいでしょう。

なお、新NISAの非課税保有限度額(総枠)は1800万円で、うち成長投資枠は1200万円となっています。

初心者向け「成長投資枠」と「つみたて投資枠」の使い分けは?

新NISAがはじまったといっても、自分は成長投資枠とつみたて投資枠のどちらから利用したらいいのか、悩ましいでしょう。投資初心者向けの「成長投資枠」と「つみたて投資枠」の使い分けのポイントをご紹介します。

投資初心者は「つみたて投資枠」からはじめるのも一つ

投資初心者の方が投資をはじめる際に向いているのは「つみたて投資枠」です。

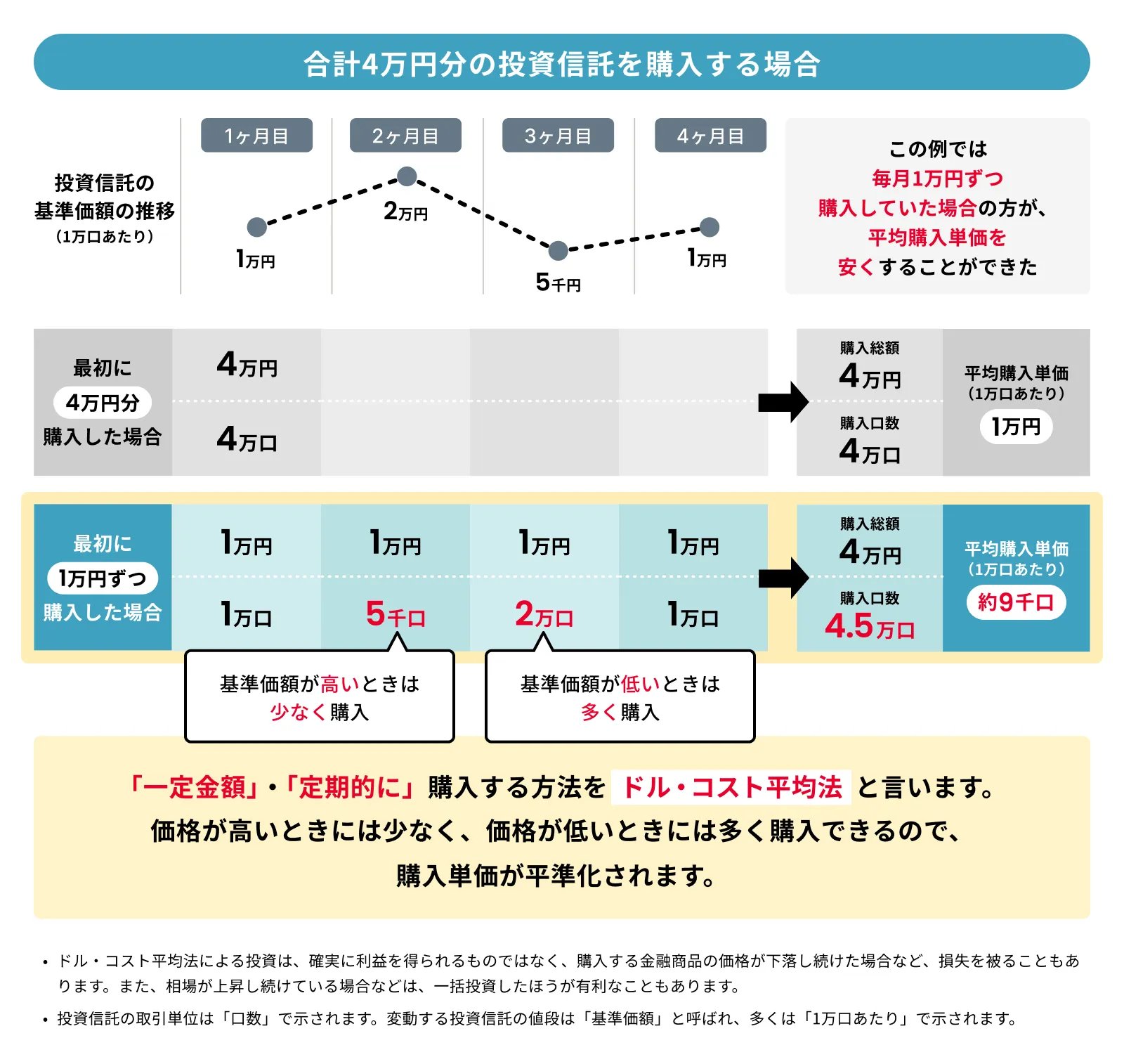

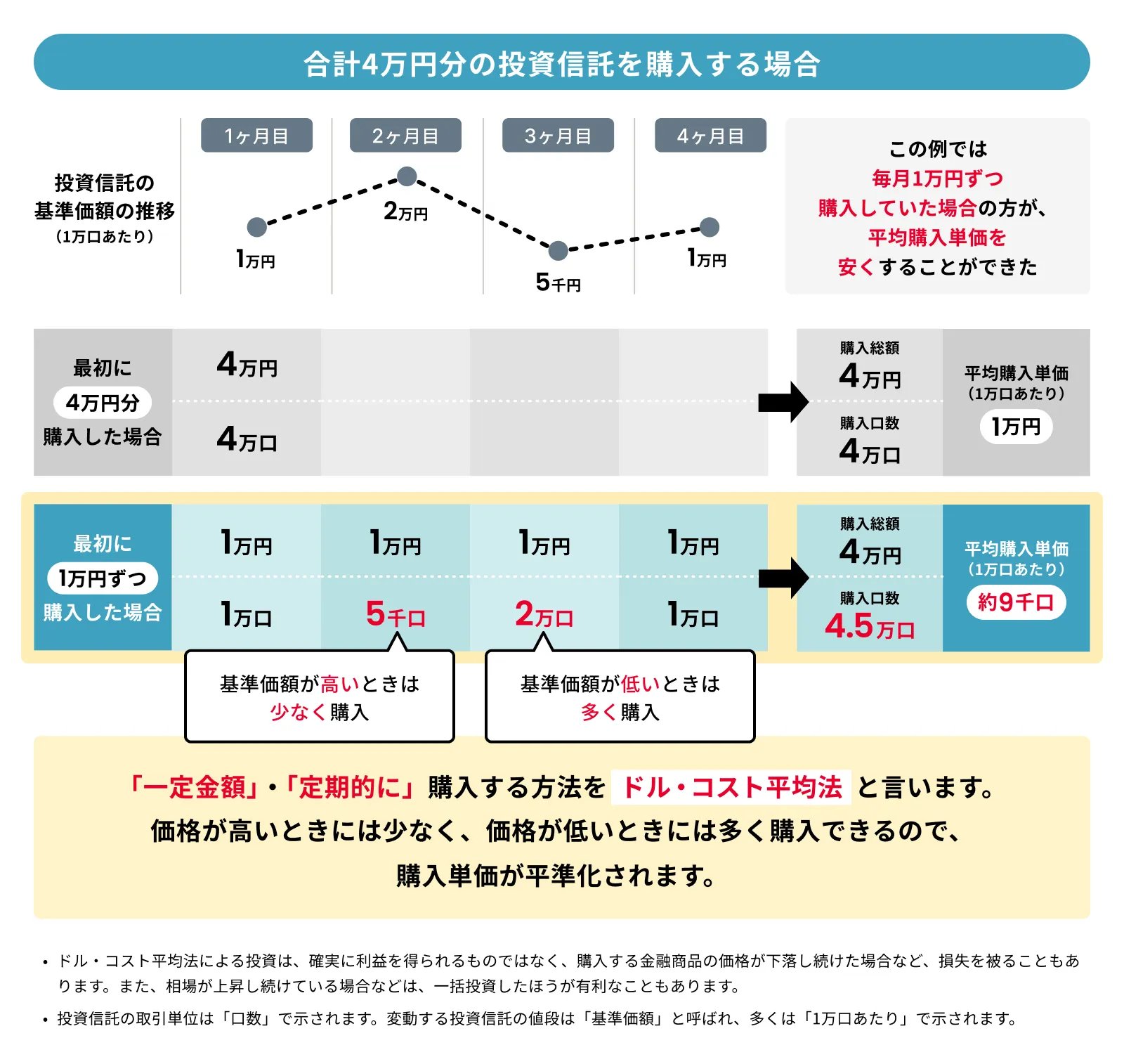

つみたて投資枠は、金融庁が指定した投資信託の中から金融商品を選び、「毎月一定額」を積み立てていきます。「投資商品」と「買付時期」が分散されていてリスク分散できるため、初心者の方でもはじめやすいでしょう。

出所:金融庁「はじめてみよう!NISA早わかりガイドブック」を元に編集部作成

積立投資は基本的に15年、20年、30年など長期間の運用に向いているため、子どもの教育費や老後資金など、ライフイベントやライフプランにあわせた資産形成も可能です。一度設定をすれば基本的に毎月自動的に買い付けができるので、仕事や家事育児に忙しい現役時代でもはじめやすいでしょう。

もちろん売却時期を決める必要はありますが、毎日経済情報を見て売却判断をするような必要はないので、無理なく運用を続けやすいのもポイントです。

「成長投資枠」はまとまった資金で自由度の高い運用を

成長投資枠は投資方法も対象商品も自由度が高いので、「まとまった資金で運用したい」「個別銘柄に投資したい」「自分のタイミングで売買したい」といったニーズをもたれる方に向いています。

一括投資は自分のタイミングで売買をおこなえるので、短期的な売買もできますし、また株式の高配当銘柄を中長期で保有しながら配当金をもらうという運用の仕方も一つでしょう。

注意したいのが、新NISAの非課税保有限度額1800万円のうち、成長投資枠は1200万円という点です。

新NISAは非課税保有限度額になっても、売却をすることで枠の再利用が可能になりますが、枠が復活するのは「売却をした翌年」です。短期間での売買を検討される場合には、この点に注意をしましょう。

また、つみたて投資枠は年間投資枠が120万円で、月に換算すると10万円です。毎月10万円以上積立投資をしたい方は、成長投資枠で積立投資をおこなうこともできるでしょう。

成長投資枠とつみたて投資枠の併用ポイント2つ

新NISAの魅力の一つが、成長投資枠とつみたて投資枠を併用できることです。併用のポイントをご紹介します。

つみたて投資枠に慣れたら成長投資枠を利用する

初心者の方はつみたて投資枠に慣れてから、成長投資枠をはじめてみるといいでしょう。

初心者でもつみたて投資枠を利用しやすい理由の一つとして、投資対象にインデックスファンドが多いという点も挙げられます。

インデックスファンドとは、TOPIXや日経平均、S&P500といった株価指数などのベンチマーク(指標)に連動した運用成績を目指す投資信託です。インデックスファンドであれば、初心者の方でもご自身の保有している商品の状況を把握しやすいでしょう。

「投資は怖い」「よくわからなくて難しい」という方は多いですが、実際に投資をはじめることで経済ニュースや株価を見る機会が増え、だんだんと投資に慣れていく方も多いです。

投資に慣れたら成長投資枠を利用して、個別銘柄やETFで運用をしたり、まとまった資金をご自身のタイミングで売買したりするのもいいでしょう。

つみたて投資枠でインデックスファンド、成長投資枠でアクティブファンドや個別株式を運用する

つみたて投資枠と成長投資枠の使い分け方の一つとして、「つみたて投資枠ではインデックスファンドで長期的な資産形成をおこないながら、成長投資枠でアクティブファンドや個別株式へ投資してよりリターンを目指す」という方法があります。

アクティブファンドとはベンチマークを上回る運用成果を目指す投資信託で、基本的にはインデックスファンドよりもハイリスク・ハイリターンといえます。個別株式も一つの企業へ投資するため、ハイリスク・ハイリターンです。

どちらか片方だけでなく、両方を併用することで長期的、また効果的な資産形成もしやすくなるでしょう。

成長投資枠の活用タイミングの検討を

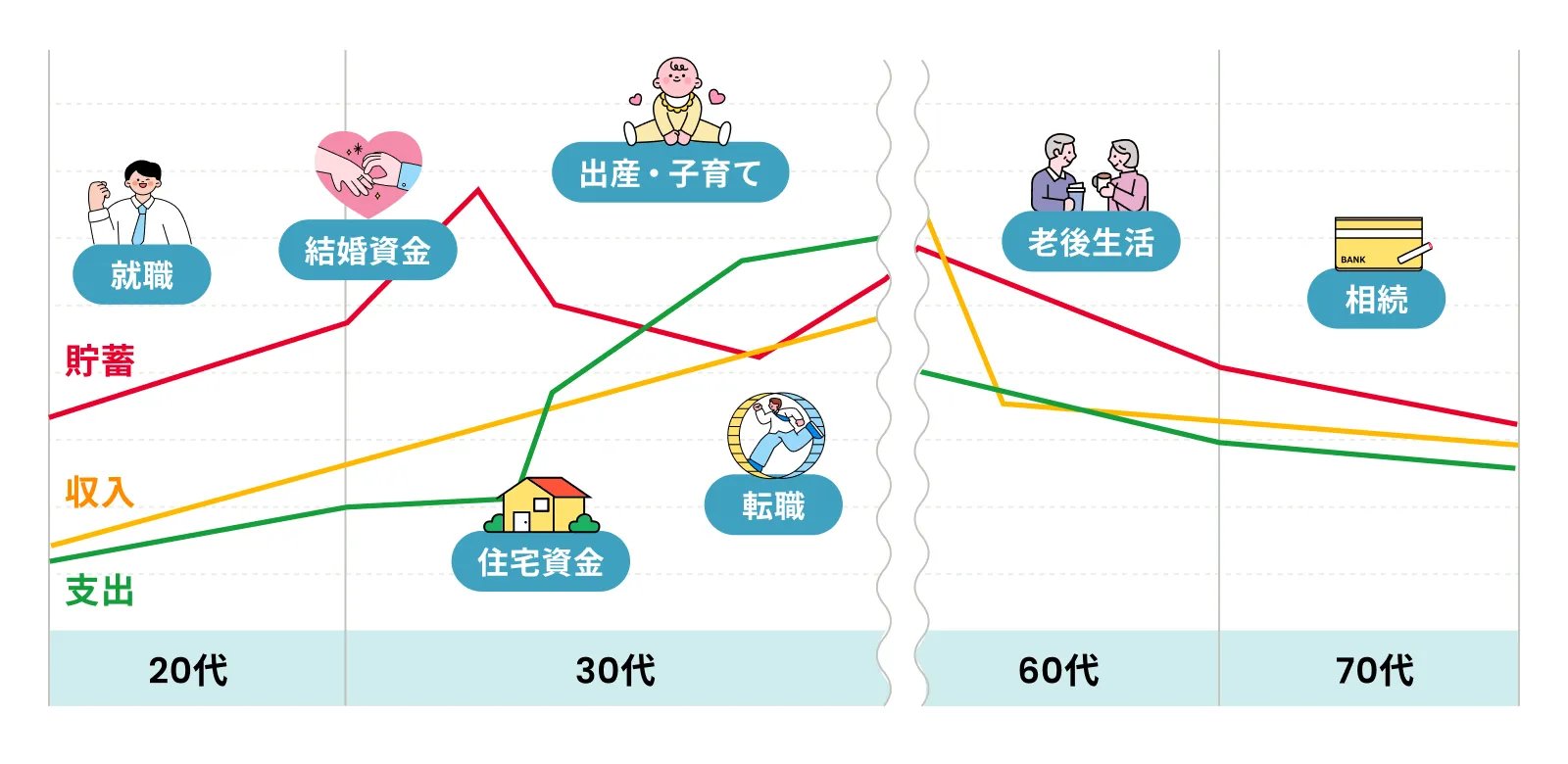

出所:金融庁「NISA特設ウェブサイト」を元に編集部作成

今回確認してきたように、成長投資枠はつみたて投資枠に比べて自由度が高い一方で、リスクは高くなりやすいです。

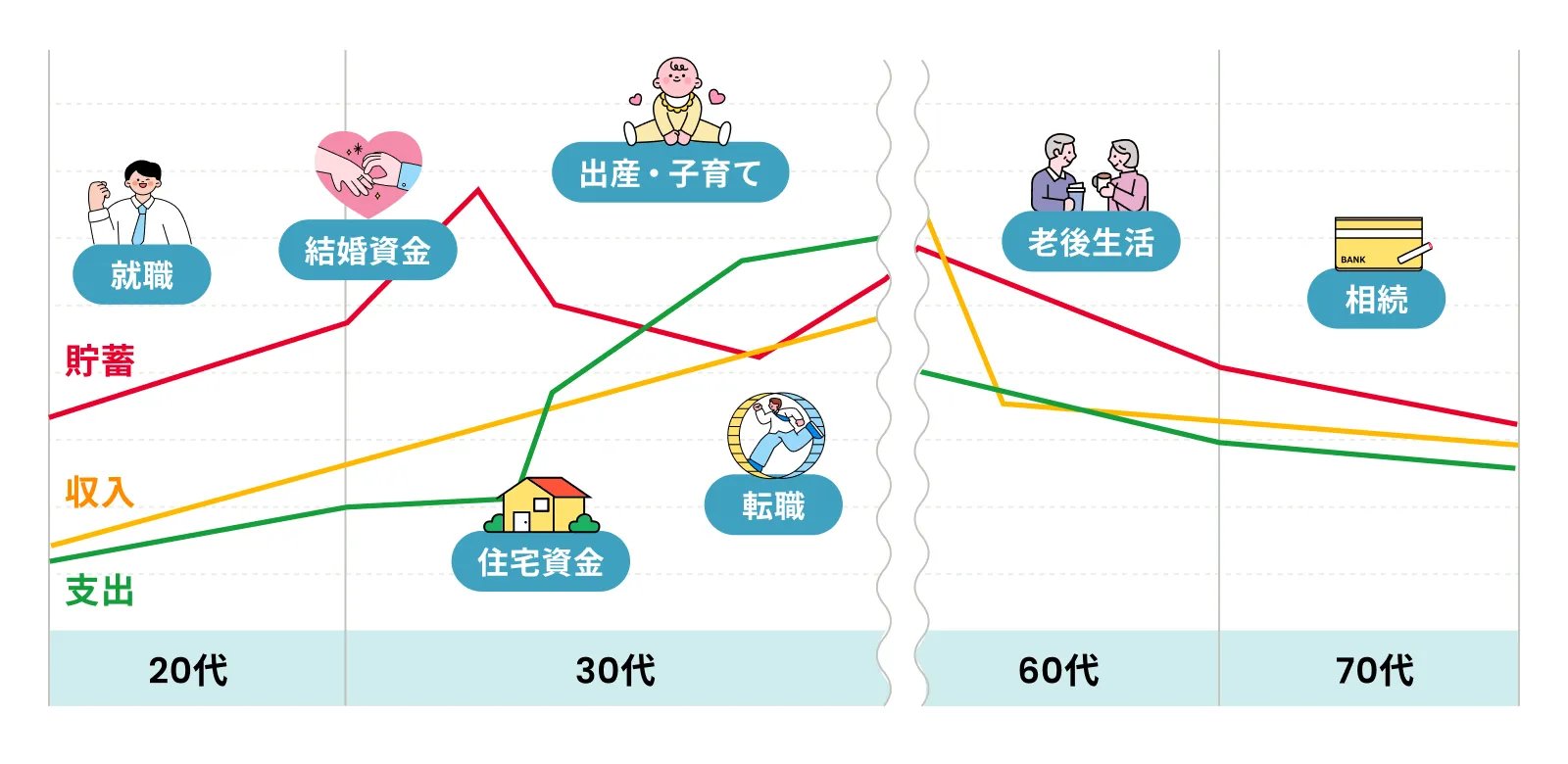

資産形成は年代や家庭の状況、ライフイベントなどによってもニーズが変わるもの。一般的には若い頃ほど投資に回す資金がなく、年齢を重ねていくほど余裕が出やすくなります。

一方で、年代を重ねるほどリスク自体はとりにくくなります。ご自身やご家庭の状況にあわせて、自分はどれくらいのリスクをとれるかきちんと考えて運用をすることが大切でしょう。

これを機に、ご自身のライフプランなどを考えながら、成長投資枠とつみたて投資枠の使い分けについて検討してみてください。