2024年1月に新制度としてリニューアルされた「新NISA」は、つみたて投資枠と成長投資枠という2つの非課税枠を併用できることに加え、1人あたりの生涯非課税額限度額も1800万円まで大幅に引き上げられました。また、口座内で保有する金融商品を売却した場合、簿価相当分(購入したときの価値)の非課税枠が翌年に復活し、非課税枠を再利用できるようにもなりました。あらゆる選択肢が増えた新NISAで、どのように商品と向き合えば良いのでしょうか。

新NISAで買える商品、買えない商品とは

まずは、新NISAの対象商品を整理しましょう。

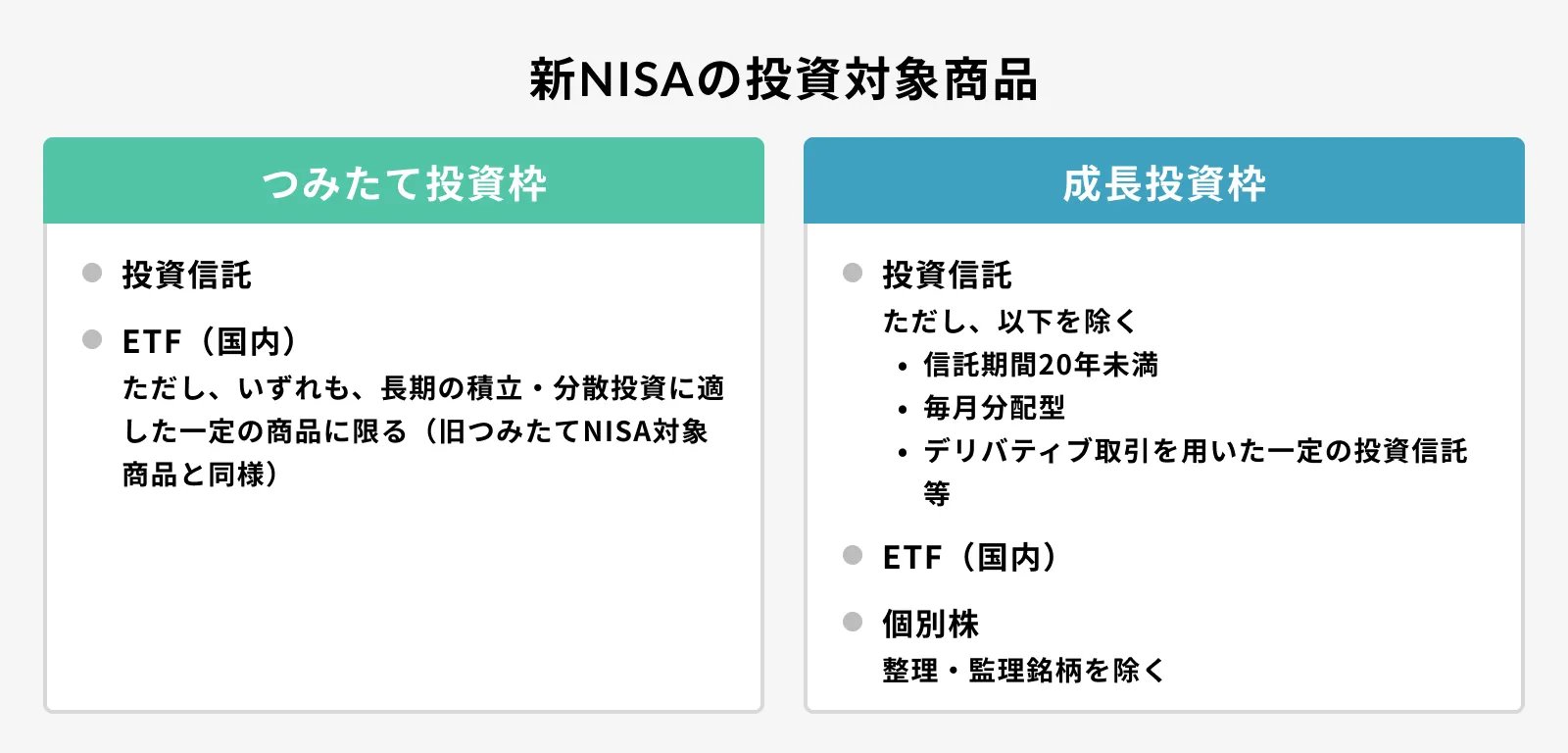

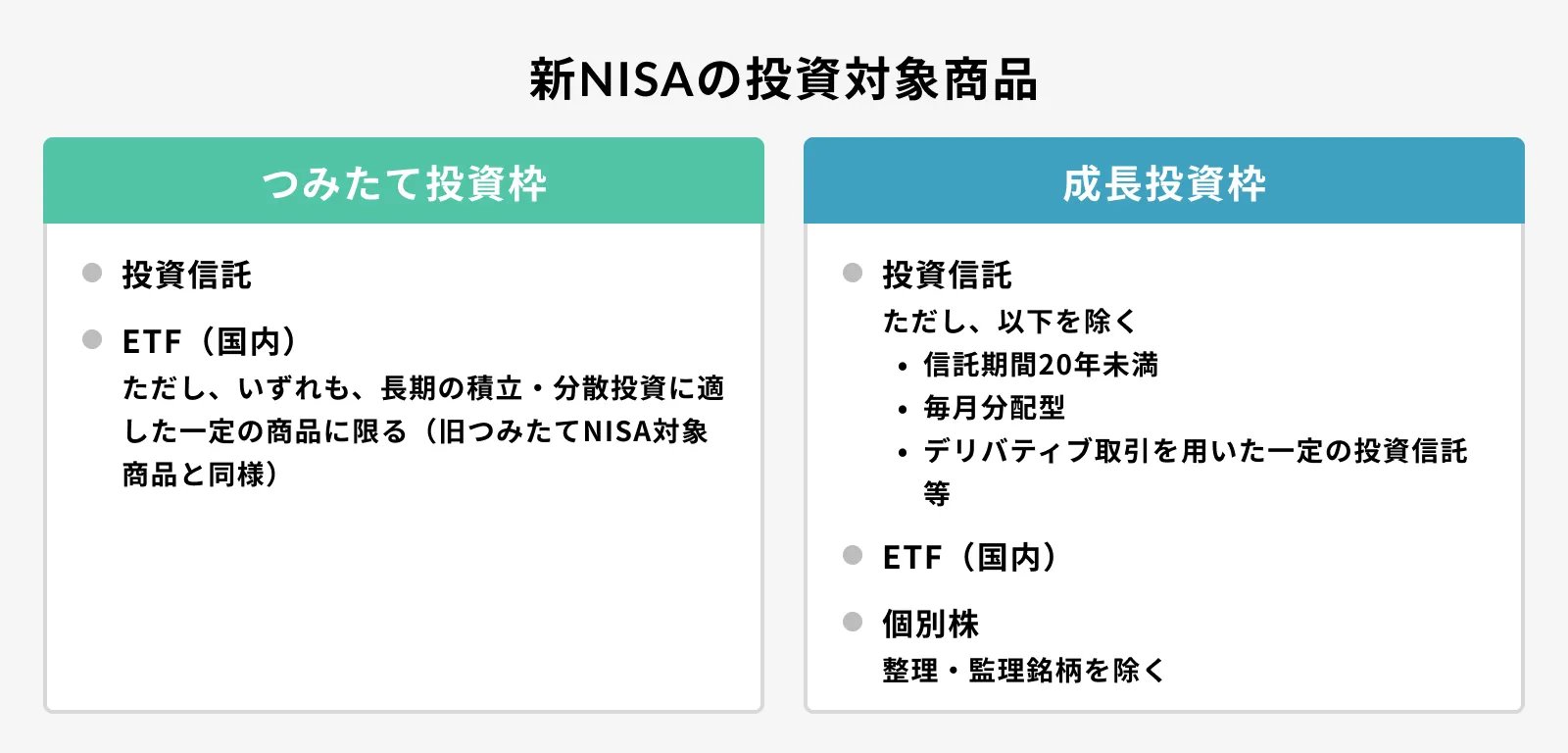

新NISAでは、つみたて投資枠と成長投資枠で購入できる商品が異なります。長期資産形成を想定した「つみたて投資枠」は、買付方法が「積立」に限定され、対象商品も金融庁が定める基準を満たした「長期」「積立」「分散」投資に向いた投資信託とETF(上場投資信託)に限定されています。具体的には、株式の組入れ比率が高いインデックス型ファンドやバランス型ファンドが中心になっています。

これに対し、「成長投資枠」は、非課税枠が最大1200万円と大きく、かつ、一括投資も選択できるため、多様な投資家のニーズに応えられるよう、「つみたて投資枠」の対象商品に加え、幅広いリスクレベルの投資信託とETFが用意されています。

また成長投資枠では、個別株式とリート(不動産投資信託)も対象です。個別株に関しては、日本の取引所に上場する銘柄だけでなく、海外の株式市場に上場する銘柄も一部対象になっています。ただし、ETFを含む上場株式は、証券会社でないと取引できません。

一方で、新NISAでは、つみたて投資枠・成長投資枠ともに、長期投資に適さない商品と、投機的な取引を誘発する恐れがある商品は、あらかじめ対象から除外されています。

投資信託の場合、毎月分配型(複利効果が得られにくく、非課税メリットを最大限に享受できない可能性がある)や高レバレッジ型(先物などを活用し、投資元本を上回る資成果を目指す半面、損失も大きくなる可能性がある)は対象外です。

また、信託期間といって、設定から償還までの年数が20年未満の投資信託も除外されています。言い換えると、新NISAで購入可能な投資信託は、最低でも20年以上の運用期間があるということです。なお、投資信託の信託期間は、運用会社が届出を行うことで延長、または、「無期限」とすることもできます。

個別株では、上場廃止の恐れがある管理銘柄、上場廃止が決定した整理銘柄も対象外です。これらの銘柄は、長期投資に適さないというだけでなく、投機的な取引につながる可能性が高いためです。

出所:筆者作成

「新NISAの商品は『お墨付き』だから安心」って本当?

よく「NISAは投資初心者向けの制度で、商品も初心者に優しいものが選定されているから安心」という表現をネット上などで見かけます。これは半分正解で、半分間違っています。

そもそも新NISAの対象商品は、投資信託の運用を担う運用会社が自ら届出を行ったものを、社団法人投資信託協会が取りまとめて公表しています。NISAの監督官庁である金融庁は、対象商品の「基準」を作成しているにすぎず、また、投資信託協会も、個別の投資信託の良し悪しを判断しているわけではありません。

したがって、各投資信託が安定した成績を収め、長期にわたって投資家の支持を集められるかどうかは、あくまでも運用会社の運用手腕にかかっています。

投資信託に限らず、私たちが口にするもの、身に付けるもの、何でもそうですが、商品の品質と、商品に対する適性はまた別の話です。その商品がどれだけ良質なものでも、自分に合わなければ、品質の高さが生かされないどころか、むしろマイナスに作用することもあります。特に、成長投資枠は、明確に投資初心者向けではない商品も含まれているため、段階を経て取り入れていくことをおすすめします。

第一歩は「広く分散されたインデックス」でコツコツ積み立て

では、投資初心者が新NISAの最初の一歩を踏み出すにはどうしたら良いのでしょうか。

資産形成に10年単位の時間をかけられるなら、まずはつみたて投資枠で、投資対象地域が広く分散された「全世界株式(オールカントリー)」のインデックスファンドを積み立てるところから始めましょう。

文字通り、世界の株式市場の値動きに連動するよう商品が設計されており、効率的に地域分散が実現できます。例えるなら、「全世界株式」は、インデックス界の「幕の内弁当」のようなものです。先進国から新興国まで、投資可能な地域を全体的に網羅しているので、1本でも完結します。

「株式だけだとリスクが大きいのでは?」と不安に思われるかもしれませんが、10年単位の長期投資で、かつ、積み立てを行うなら、時間分散も同時に実現できるので、過度に心配する必要はありません。積み立てで重要なのは、途中で下落することがあっても、長い目で見て緩やかに上昇する資産を選択することです。

積み立てを続けると、年月の経過とともに資産が積み上がっていきます。このため、積立開始当初よりも、終盤期の成績が最終的なリターンに大きな影響を及ぼします。コツコツと積み立てを続けて増やした口数を、積み立ての終盤期に、いかに効果的に最終的なリターンにつなげられるか、という点が成功の秘訣です。

以上をまとめると、積立の場合は、必ずしも「右肩上がりで上昇し続ける」銘柄を選ぶ必要はなく、むしろ、多少の価格変動がある銘柄の方が相性は良いと言えます。

成長投資枠は「自由投資枠」

成長投資枠の利用にあたって重要なポイントは、商品ありきではなく、まずは成長投資枠をどう使いたいかということをある程度明確にしておくことです。この際、つみたて投資枠の積立投資をベースにしながら考えましょう。

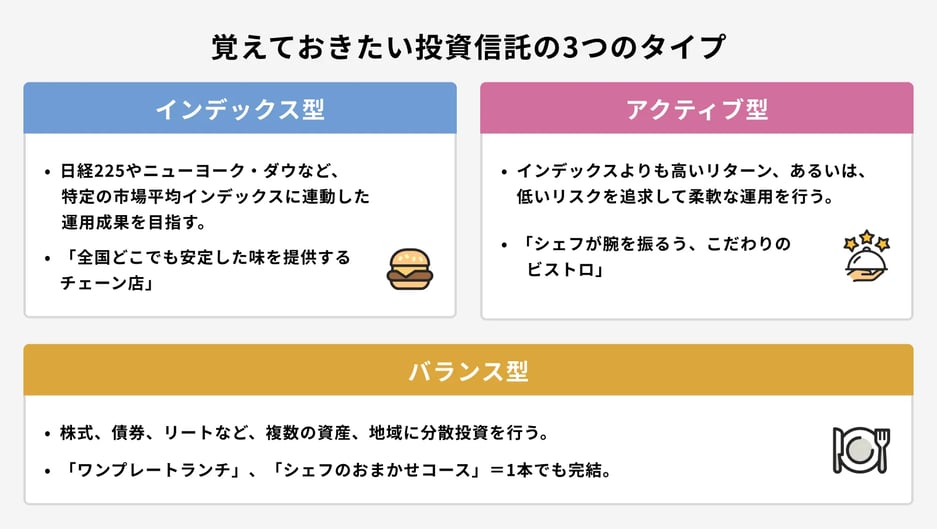

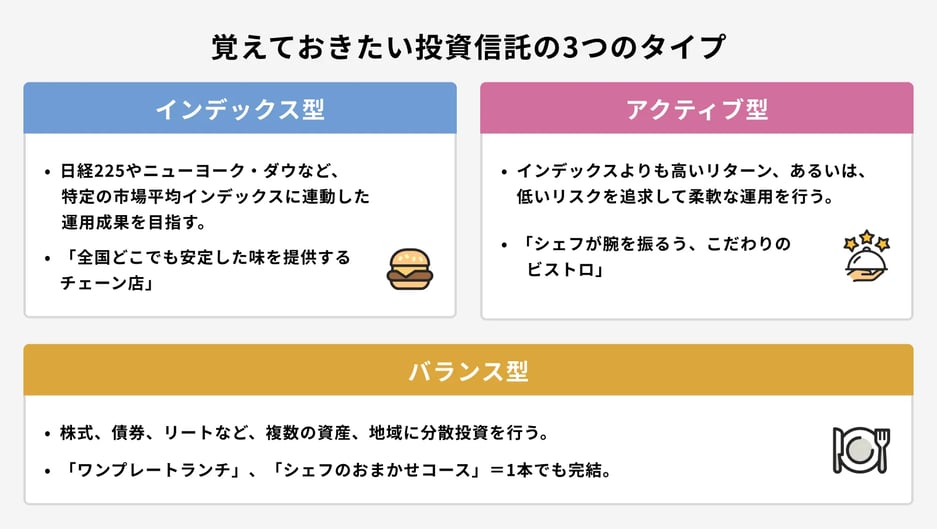

文字通り、資産のさらなる「成長」を目指し、つみたて投資枠に上乗せするイメージなら、前述した「全世界株式」インデックスファンドだけでなく、アクティブファンドに目を向けてみても良いでしょう。

アクティブファンドは、インデックスファンドのように、決まった指数への連動を目指すのではなく、市場環境に応じて柔軟に組入銘柄を入れ替えるなどしてリターンを追求するタイプの投資信託です。

例えば、「全世界株式インデックス」は、現在の世界の株式市場の規模(株式時価総額)に基づいて構成されているため、日本や新興国の比率が相対的に低いという特徴があります。より積極的にリターンを追求したいなら、成長投資枠で日本株や新興国株のアクティブファンドを追加しても良いでしょう。

あるいは、向こう5~10年以内に使う予定がある資金を、成長投資枠で管理するというのも1つの方法です。この場合、インフレに勝てる程度の「マイルド」な運用が実現できるバランス型ファンドを選ぶことをおすすめします。

出所:筆者作成

「成長投資」と聞くと、積極的にリスクを取らなくてはいけないような印象を受けますが、必ずしもそういうわけではありません。「どう使いたいか」を優先し、「自由投資枠」のようなイメージで利用することも、成長投資枠の使い方の一つです。次回は商品の組み合わせ方について、具体例とともに解説します。