新NISAには「成長投資枠」と「つみたて投資枠」があり、中でも「成長投資枠」は株式や投資信託などへの投資が可能で、つみたて投資枠に比べて金融商品や投資方法の自由度が高いのが特徴です。

旧NISAの「一般NISA」から新NISAの「成長投資枠」へと制度がパワーアップしましたが、その違いがよくわからないという方もいるでしょう。また、「つみたて投資枠はイメージがつくけれど成長投資枠はわかりにくい」という方もいると思います。

今回は新NISAの「成長投資枠」に視点をあてて、制度内容の詳細や旧NISAである「一般NISA」との違いをわかりやすく解説します。

新NISAとは?長期間の資産形成が可能に

NISA制度とは、通常は運用益に対して20.315%かかる税金が非課税となる制度です。これまで投資が怖くてなかなか始めることができなかった初心者の方にとっても、運用益に対する税金が非課税となると、資産運用をはじめやすくなるでしょう。

旧NISAでは「一般NISA」「つみたてNISA」「ジュニアNISA」がありましたが、2024年からは新NISAの「成長投資枠(旧一般NISA)」と「つみたて投資枠(旧つみたてNISA)」になりました。

新NISAの大きな変更点としては、「非課税保有期間の無期限化」と「口座開設期間の恒久化」が挙げられます。旧NISAでは非課税保有期間や口座開設期間に期限がありましたが、新NISAは恒久化されたため、人生において長期間にわたる資産形成がしやすくなりました。

新NISA「成長投資枠」と「つみたて投資枠」の違い

新NISAには「成長投資枠」と「つみたて投資枠」がありますが、旧NISAとは違い、2つの併用が可能となりました。たとえば「つみたて投資枠」で投資信託の積立投資をしながら、「成長投資枠」で株式の個別銘柄の売買を行うといった運用も可能になったのです。

では、新NISAの「成長投資枠」と「つみたて投資枠」について詳しく見てみましょう。

出所:金融庁「新しいNISA」を元に編集部で作成

「つみたて投資枠」は、金融庁が指定した長期の積立・分散投資に適した一定の投資信託に対して、年間120万円まで運用ができます。つみたて投資枠は投資対象商品や投資方法が定められている分、投資初心者の方でもはじめやすいでしょう。

一方の「成長投資枠」は上場株式・投資信託などに対して、年間240万円まで運用ができます。一部除外される商品はあるものの、株式の個別銘柄など運用できる金融商品の種類が多く、また一括投資ができるため資産運用の自由度は高いでしょう。

なお、新NISAの非課税保有限度額(総枠)は1800万円(うち成長投資枠1200万円)です。では、新NISAの「成長投資枠」は旧NISAの「一般NISA」とどのような点が異なるのでしょうか。

新NISA「成長投資枠」一般NISAとは違うポイント4つ

旧NISAの「一般NISA」と新NISAの「成長投資枠」の主な違いを4つ確認しましょう。

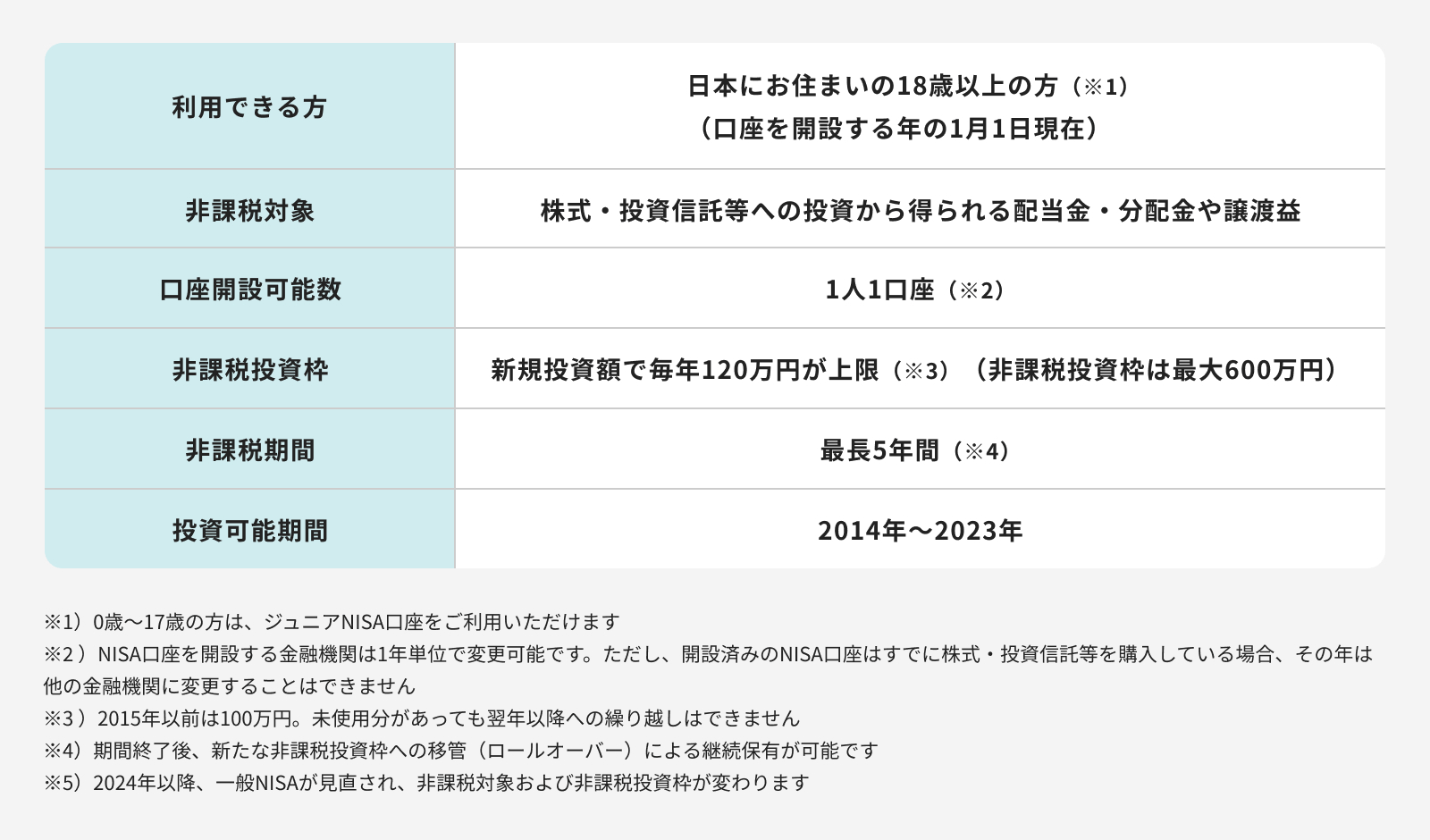

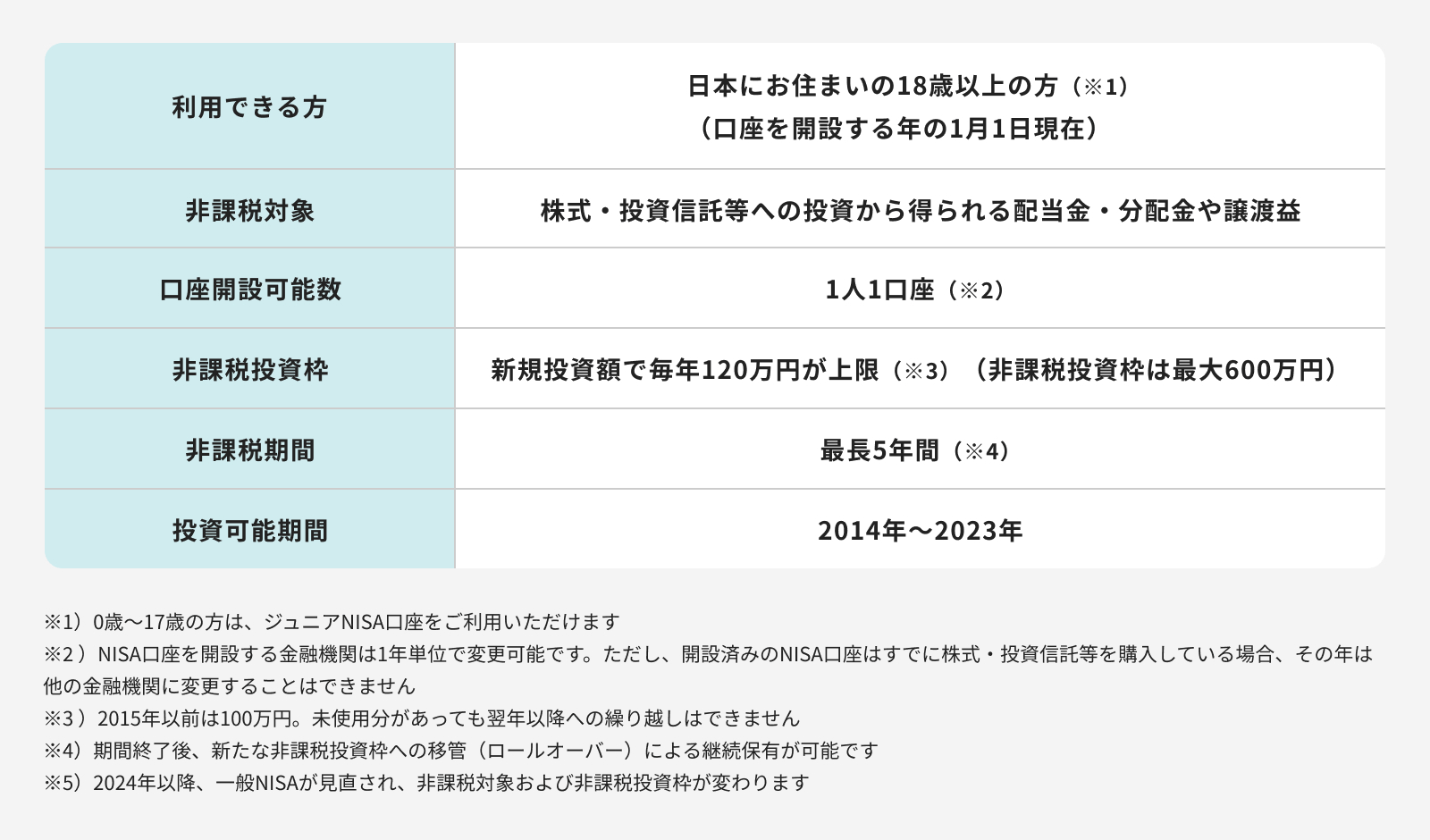

出所:金融庁「一般NISAの概要」を元に編集部で作成

ポイント1:年間投資枠と非課税期間

一般NISAの非課税投資枠は新規の投資額で年120万円が上限となっており、また非課税投資枠は最大600万円でした。

成長投資枠では年240万円と2倍に増えており、また新NISAの非課税保有限度額(総枠)は1800万円まで増えています。ただし、1800万円のうち、成長投資枠は1200万円までなので注意してください。

ポイント2:枠の再利用が可能に

新NISAの新たな変更点として、枠の再利用が可能になります。たとえば非課税投資枠を使い切っても、売却した場合には再度新NISAの枠を利用することができます。

ただし、枠が復活するのは「売却した翌年」です。また、非課税保有限度額は「買付け残高(簿価残高)」で管理されます。

一般NISAでは、非課税期間が5年間でした。ただ非課税期間終了後には、新たな非課税投資枠があれば移管(いわゆるロールオーバー)による継続保有は可能でした。

なお、新NISA開始後も、「一般NISA」は新NISAの外枠で管理され、購入時から5年間は非課税のまま保有可能で、売却も自由です。ただし、一般NISAの非課税期間終了後に、新NISAへの移管(ロールオーバー)はできません。

ポイント3:投資対象の金融商品

成長投資枠の投資対象は一般NISAに引き続き、上場株式や投資信託等への投資が可能です。つみたて投資枠は金融庁が長期の積立て・分散投資に適したと認めた一定の投資信託と定められているため、つみたて投資枠よりも幅広く運用できるでしょう。

ただし、整理・監理銘柄と、信託期間20年未満、毎月分配型の投資信託およびデリバティブ取引を用いた一定の投資信託等が除外されています。

ポイント4:つみたて投資枠との併用が可能に

旧NISAでは一般NISAとつみたて投資枠が併用できず、どちらかを選ばなければなりませんでした。しかし新NISAでは、成長投資枠とつみたて投資枠が併用できます。

どのような金融商品に、どのような投資方法で運用したいかは年代によっても変化しやすいもの。

たとえば投資初心者の間は毎月一定額を積み立てる積立投資を希望していても、だんだんと投資に慣れてくると、株式の個別銘柄で運用したいと希望される方も出てくるでしょう。

新NISAでは併用が可能になったので、資産運用の選択肢が広がりました。

「成長投資枠」で金融商品・投資方法の選択肢が広がる

新NISAの「成長投資枠」では、つみたて投資枠よりも多様な金融商品へ投資をすることができます。つみたて投資枠以外で運用したい商品があったり、また株式などへの運用をしたい場合には成長投資枠が使いやすいでしょう。

また、成長投資枠では「一括投資」も可能です。買い時だと思ったときにまとまった金額で買付ができますし、非課税期間も無期限なので一括投資で長期間保有することができます。

このように成長投資枠は一般NISAよりもパワーアップし、つみたて投資枠よりも自由度が高くなっています。

一方で投資にはリスクがありますし、個別の株式や一括投資をおこなうとリスクが高くなる傾向にあります。新NISAを活用される際には情報収集を重ね、ご自身に合った運用を心がけましょう。

参考資料